「質屋でお金を借りるためにはどうすればいいの?」

「質屋で預かってもらえない物品があるって本当?」

質屋は、物品を担保にお金を借りることができますが、預かってもらえない物品もあります。

また、物品によって査定額が大きく異なるため、少しでも多くのお金を借りるのであれば、高く査定されそうな物品を選ぶことが大切です。

担保にする物品が決まっても、質屋でお金を借りる具体的な手順について知らない人も少なくありません。

そこで本記事では、質屋でお金を借りる方法や高く査定される物品・質屋でお金を借りるメリットなどについて解説します。

これから質屋を利用するか検討している人は、ぜひ最後までご覧ください。

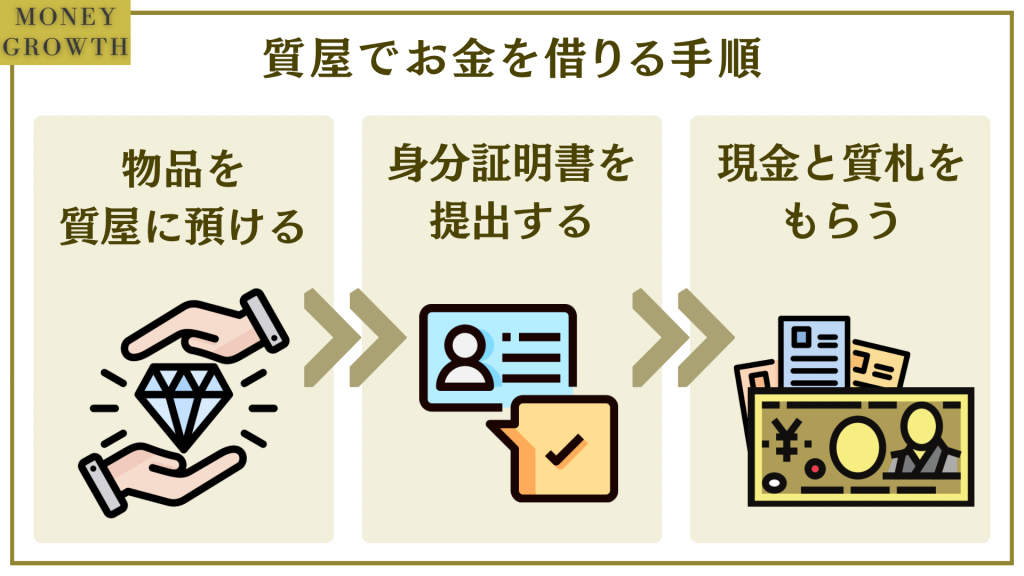

質屋でお金を借りるまでの手順とは?

質屋では以下のように、最短3ステップでお金を借りることができます。

直接店舗に伺わなくても、物品を郵送することで査定を行ってもらえる質屋もあります。

身分証明書を提出する際には、以下のいずれかを準備しておきましょう。

- 運転免許証

- 国民健康保険証

- 社会保険証

- 日本国発行のパスポート

- 発行から3か月以内の住民票

- マイナンバーカード

- 外国人登録証/在留カード

- 障害者手帳

- 発行から3か月以内の印鑑証明書

- 発行から3か月以内の戸籍謄本、抄本

- 顔写真付きの住民基本台帳カード

- 共済組合証

物品を質屋に預けて査定してもらった際に、自分が納得のいく金額を提示されない場合には、その場で断ることも可能です。

査定内容に問題なければ、現金と質札をもらいます。

質屋からお金を借りた場合、預かり期間は3ヵ月です。

3ヵ月を過ぎてしまうと、物品の所有権は質屋に移ってしまうので、物品を取り戻せなくなってしまいます。

そのため、担保した物品を取り戻したいのであれば、必ず3ヵ月以内に返済することが重要です。

返済するときには返済日に応じて利息も発生しているので、少し多めにお金を用意しておきましょう。

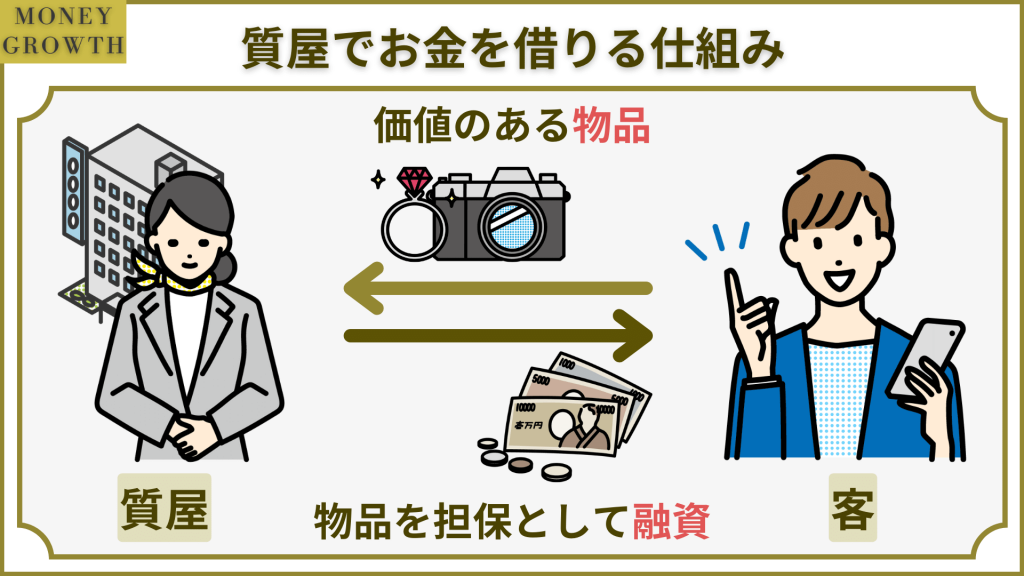

そもそも質屋の仕組みってどうなってるの?

質屋の仕組みは、お客様から物品を預けてもらい、査定した上で物品を担保としてお金を貸します。

つまり、査定額が20万円のブランドバックだった場合、お客様に貸すことのできる金額は14〜16万円ほどとなります。

質屋と似ているのが買取業者ですが、買取業者はその名の通り物品を買い取ることしかできません。

一方、質屋は物品を担保としてお金を貸すだけでなく、そのまま物品を買い取ることもできます。

そのため、「物品は手放したくないけどお金が借りたい」という場合には、質屋を利用するのがおすすめです。

質屋に高い価格で預けられる物の種類

少しでも多くのお金を借りるために、なるべく高い価格で査定してもらいたいという人も多いはずです。

質屋に高い価格で預けられる代表的な物品は、以下の3種類です。

腕時計

腕時計は老若男女問わず、常に多くの人から需要があるので、査定される価格にも期待できます。

腕時計のなかでも、以下のような有名ブランドを所持している場合には、数十万〜百万円以上の価値がつけられることも珍しくありません。

- ロレックス

- ハリーウィンストン

- タグホイヤー

- オメガ

- オーデマピゲ

- ウブロ

- パテックフィリップ

- ブルガリ

- カルティエ

- ブライトリング

少しでも査定額を高くしたいのであれば、時計が梱包されていた箱や保証書のような付属品を必ずセットにしておくことが重要です。

また、汚れを落としてなるべく綺麗な状態にしておきましょう。

カメラ

カメラも高額査定に期待できる物品の一つです。

カメラの購入価格は、数万円〜数百万円以上と値段はピンキリです。

常に最新のモデルが発売しているので、あまりにも古いモデルの場合には、査定NGとなる場合があります。

また、状態が悪いと価値が大幅に下がってしまうので、普段から保護フィルムやメンテナンスを欠かさないことが重要です。

説明書や充電器などの付属品も忘れずに準備しておきましょう。

財布やバッグなどのブランド品

財布やバッグなどのブランド品は、質屋のなかでも王道です。

財布やバッグにおける高級ブランドは以下の通りです。

- エルメス

- ルイヴィトン

- プラダ

- クロエ

- セリーヌ

- グッチ

- フルラ

- シャネル

- ロエベ

- ミュウミュウ

上記に該当する財布やバッグなどを所持している場合には、数十万円以上の査定額にも期待できます。

査定に出す際には、目に見える汚れは可能な限り落としておきましょう。

また、保管方法が悪いと変色したり劣化しやすくなったりする恐れがあるので、注意が必要です。

質屋で預かってもらえない・法律違反になる可能性がある物の種類

質屋によっては、以下のような物品は預かってもらえなかったり、法律違反となったりする可能性があります。

ノーブランドや古すぎる商品

基本的にノーブランドの物品は、いくら保管状態がよくても元々の価値が安いので、担保として預かってもらえない可能性があります。

また、ジャンルによっては古い物品ほど希少価値が高まるということもありますが、あまりにも古すぎると価値をつけられないことがあり、質屋では査定できないというケースも珍しくありません。

食品や植物

質屋はリサイクルショップのように、何でも査定して買い取ってくれるというわけではありません。

基本的に質屋では、数万円からお金を貸すことがほとんどなため、腕時計やカメラ・財布・バッグなど、価値のある物品を担保として預かってくれます。

食品や植物などは基本的に価値が低いので、質屋で預かってもらえません。

電子媒体の権利など

USBメモリーやDVD・Blu-rayなどの電子媒体を担保にしたいと思う人もいますが、質屋では査定分野の対象外となっています。

担保として預かってもらえませんので、注意しましょう。

質屋でお金を借りると利息は発生する?

質屋でお金を借りた場合、利息が発生します。

質屋営業法によって上限金利が定められていますが、ほとんどの質屋では月利で示されていることが多く、相場は1%〜5%くらいです。

代表的な質屋の1ヵ月の利息を表として作成しました。

| 大黒屋 | 1.5% |

|---|---|

| 須賀商店 | 1.8% |

| 質ウエダ | 3.2% |

| 東京ぶらんど | 5.0% |

| さのや | 1.2〜8.0% |

| かんてい局 | 7.0% |

大黒屋の場合、1ヵ月の利息が1.5%のため、質屋で10万円を1ヵ月借りた場合、「10万円×1.5%=1,500円」となるので、返済する際には合計で101,500円を支払うことになります。

利息が高ければ高いほど返済する金額も大きくなるので、なるべく利息が低い質屋や低金利なカードローンがおすすめです。

質屋と消費者金融はどっちの方が金利が低い?

質屋と消費者金融を比較した場合、金利が低いのは消費者金融です。

ちなみに消費者金融では月利ではなく年利で示されることが多く、相場は3.0〜18.0%(年利)です。

年利から月利を計算するには、以下の計算式で算出できます。

実際に質屋と消費者金融を比較してみました。

| アコム | 年利3.0〜18.0%(月利0.25〜1.5%) |

|---|---|

| 大黒屋 | 月利1.5% |

| 須賀商店 | 月利1.8% |

質屋の場合、月利は1%〜5%が相場です。

しかし、消費者金融の場合には借入金額によっても異なりますが、0.25%の月利で借りることができます。

最大でも1.5%の月利しかかからないので、金利を抑えたいのであれば質屋よりも消費者金融の利用を検討しましょう。

また、利息を抑えたい方は、無利息期間があるカードローンを利用すると、返済負担を軽減することもできます。

質屋でお金を借りるメリット4選

質屋でお金を借りるメリットは、以下の4つです。

審査いらずで借入できる

消費者金融カードローンや銀行カードローンを利用する際には、返済能力があるかどうかを判断するために、最初に審査が行われます。

万が一、審査に落ちてしまうと借入できません。

つまり、担保となる物品を用意することができれば、誰でも審査なしでお金を借りることができます。

何かしらの事情でブラックリスト入りとなってしまい、審査が通らなかったり消費者金融や銀行などのカードローンが利用できなかったりする人にとって質屋は、非常にありがたい存在です。

借入希望額によっては即日で借入できる

質屋でお金を借りることは今すぐお金が欲しい方へおすすめできる方法の一つで、借入希望額が数万円以下と少額融資であれば即日で借り入れが可能です。

手続き自体も以下の4ステップで完了し、数十分でできるため、すぐにお金が必要な場合にも質屋はおすすめです。

ただし、物品の価値が低いと判断された場合には、担保として預かってもらえない可能性があるので、注意しましょう。

返済の義務がない

消費者金融や銀行などのカードローンの場合、借入した分は利息をつけて返済しなければいけませんが、質屋で借入したお金には返済の義務がありません。

なぜなら、担保として物品を預けているからです。

督促や取り立てなどがないので、家族や職場にバレずにお金を借りることができます。

質屋の多くは、担保としての預かり期間を3ヵ月と設定しています。

担保として預けた物品を取り戻したいのであれば、3ヵ月以内に返済しましょう。

質屋でお金を借りても信用情報に傷がつかない

消費者金融や銀行などのカードローンを利用した場合、信用情報機関に登録されます。

そのため、期日までに返済することができない場合には、信用情報に傷がついてしまい、ローンが組めなくなったりお金が借りにくくなったりすることもあります。

消費者金融や銀行などのカードローンで借入するよりも精神的な不安が解消されるのも質屋でお金を借りるメリットです。

信用情報に傷をつけたくないのであれば、質屋を利用しましょう。

ただ、5万円を借りるような少額融資の受ける場合は、比較的に延滞遅延をせずに返済しやすいため、より毎月の負担が少ない借入方法を選ぶ方もいます。

質屋でお金を借りるデメリット3選

質屋でお金を借りるのは、メリットだけでなくデメリットもあります。

主なデメリットは以下の3つです。

消費者金融より利息が高い

質屋は、消費者金融と比較すると利息が高いです。

質屋営業法によると、質屋の金利は消費者金融の10倍にもなる年率108%で、月利に変換すると9%であることが判明しました。

10万円を借りた場合のシミュレーションを表として作成してみました。

| 消費者金融(年率18%) | 質屋(月利9%) | 差額 | |

|---|---|---|---|

| 1ヵ月後 | 1,479円 | 9,000円 | 7,521円 |

| 2ヵ月後 | 2,958円 | 18,000円 | 15,042円 |

| 3ヵ月後 | 4,438円 | 22,562円 | 18,124円 |

月利と年利で計算方法が異なります。

質屋の預かり期間である3ヵ月目には、消費者金融と質屋で約2万円分の差額となっています。

少しでも返済負担を減らしたい方は、低金利で人気のおすすめのカードローンを利用しましょう。

契約中のスマホを質入れすると法律違反になる

既にキャリア契約を解約しているスマホであれば質屋に預かってもらえますが、契約中のスマホであるにもかかわらず質入れしてしまうと、法律違反となります。

総務省によると、以下のような場合には本法に従い、罰せられるとの記載があります。

- 自己名義の携帯電話等(SIMカードも含む)を携帯電話事業者に無断で譲渡すること

- 他人名義の携帯電話等(SIMカードも含む)を譲渡する又は譲り受けること

スマホを質入れしようとした人はもちろん、預かった質屋側も同罪となってしまうので、覚えておきましょう。

どうしてもまとまったお金を借りる必要がある方は、国からお金を借りることができる公的融資制度の利用を検討しましょう。

査定金額が高額だと即日融資できない場合がある

査定金額が数万円規模であれば即日融資してもらえますが、数百万円のような高額な査定結果がでた場合には、その場で融資してもらえないことがあります。

物品の相場がわからない場合には、フリマサイトやECサイトなどで確認してみるのがおすすめです。

また、来店する質屋に即日で全額の融資が可能かどうかを聞いてみましょう。

今すぐお金が必要な方は、融資速度に優れたカードローンの利用を検討しましょう。

質屋でお金を借りる際によくある質問

質屋でお金を借りる際によくある質問は、以下の4つです。

- 質入れと買取はどっちの方がお得?

- 質入れと買取はそれぞれ特徴が異なるので、どっちがお得かどうかは一概にはいえません。

それぞれの特徴は以下の通りです。

【質入れ】

メリット

・審査いらずで借入できる

・借入希望額によっては即日で借入できる

・返済の義務がない

・質屋でお金を借りても信用情報に傷がつかない

デメリット

・消費者金融より利息が高い

・契約中のスマホを質入れすると法律違反になる

・査定金額が高額だと即日融資できない場合がある

【買取】

メリット

・質入れよりも受け取れる金額が大きい

・交渉次第で受け取れる金額を増やすことも可能

デメリット

・一度買取に出すと買い戻せない

どちらか迷っているのであれば、利息と元金を払うことで物品を買い戻せる質入れがおすすめです。

- 質屋はすり替えしたりしない?

- 自分が預けた物品がほかの物品とすり替えられないか不安に感じる人もいるかもしれませんが、質屋は質屋営業法に則って営業活動しています。

そのため、物品がすり替えられることはありません。

ただし、違法な質屋もあるので、注意が必要です。

違法質屋を見分けるポイント

違法な質屋かどうかを見極めるポイントとして許可番号があります

営業許可を受けている質屋の場合、各都道府県の公安委員会から許可番号が発行されています。

逆に、営業許可をもらっていない質屋は許可番号がないので、許可番号の有無で判断しましょう。

許可番号は、店舗やホームページに掲載されているので、一度確認しておくと安心です。

- 質屋では利息を日割りにできる?

- 質屋では、利息を日割りにすることはできません。

そのため、お金を借りてから1日後に返済したとしても、1ヵ月分の利息がかかります。

一方、消費者金融の場合には利息を日割りにすることができるため、少しでも利息を抑えたいのであれば、消費者金融を利用するのがおすすめです。

- 質屋でお金を返済できなかったらどうなる?

- 質屋でお金を返済できなくても、督促や取り立てされることはなく、返済の義務はありません。

なぜなら、預けた物品が担保となっているからです。

その代わり、返済期日を過ぎてしまった場合には、担保とした物品の所有権が質屋に移ります。

返済期限は、物品を預けた日から3ヵ月以内となっています。

そのため、物品を取り戻したいのであれば、3ヵ月以内に元金と利息を含めた金額を支払いましょう。

質屋でお金を借りる前に消費者金融に申請するのがおすすめ

本記事では、質屋でお金を借りる方法や高く査定される物品・質屋でお金を借りるメリットなどについて解説しました。

質屋は、審査不要で借入できたり返済の義務がなかったりするなどのメリットがあります。

ただし、消費者金融に比べて利息が高かったり、日割りができなかったりするなどのデメリットもあるので、少しでも利息を抑えたいのであれば、消費者金融を利用するのがおすすめです。

これから質屋でお金を借りるかどうか迷っているのであれば、本記事を参考にしてみましょう。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

※当サイトはmaneoマーケット株式会社によって運営・管理されております。

※金融商品やサービスのリスクを十分に理解し、利益だけでなく損失も発生する可能性があることを認識してください。

※当サイト(マネーグロース)は金融商品・サービスに関する情報を提供するもので、専門性や正確性を完全に保証するものではありません。

※当サイトで紹介されている金融商品やサービスの個別サポートや相談には対応できません。

※商品・サービスに関するお問い合わせはmaneoマーケット株式会社ではお答えできません。提供元の企業へ直接お問い合わせをお願いいたします。

※金融商品やサービスを利用する際は、各金融機関の公式ウェブサイトで詳細やリスクを確認し、計画的に利用してください。

※当サイトの利用や閲覧に伴う不利益や損失、広告掲載商品の利用に伴う不利益や損失について、当サイトや関係企業・執筆者は責任を負いかねます。

※当サイトの記事ではアコムなどから委託された成果報酬型広告を掲載して収益を得ておりますが、代理契約や金融商品の直接提供・斡旋・個別相談は行っておらず、競合関係もありません。

※当サイトのコンテンツの無断転載や利用は禁止されており、引用する場合は該当記事のURL掲載が必要です。

※当サイトは金融商品を扱うため、事実検証や最新情報の収集・確認を不定期で行い、内容の変更を行う場合があります。

※詳細は広告掲載についてをご覧ください。広告のない商品・サービスについても、事実に基づいて掲載しています。

※ユーザーの皆様に公正な情報判断をしていただくため、事実に基づく情報を提供し、広告主の利益を優先せず、中立的な立場で情報提供に努めています。

※当サイトは、ユーザーの皆様に有益な情報を提供することを目的としていますが、利用に伴うリスクや責任はご自身で判断し、対処していただくようお願いいたします。

※当サイトに関するお問い合わせに関しては、当サイトのお問い合わせフォームからお願いいたします。