お金を借りるサービスには年齢制限が設けられていることがあり、高齢者が利用できる貸付サービスは比較的に少ないです。

これは高齢者の収入が少なくなることにより、若い世代と比べて返済能力が不安定になるためです。

ただし、金融サービスの中には年齢制限でお金を借りられない高齢者が利用できるサービスが5種類あります。

- すぐにお金が必要なときは消費者金融カードローンが最短即日に借りられる

- 積立型の生命保険に加入している方は解約返戻金からお金を借りることができる

- 持ち家がある方は自宅を担保にお金を借りることができる

- 生活福祉資金制度を利用すると国から経済的な支援を受けることができる

- 満80歳までに完済できる方は信用金庫のシニアローンで借りられる

年金担保貸付制度は年金受給者を対象とした融資制度で、利用者の困窮リスクが懸念されて令和4年3月末に申込受付を終了しました。

そのため、現在では年金担保貸付制度を利用することができません。

新規貸付終了にあたり、代替措置として社会福祉協議会が実施する「生活福祉資金貸付制度」が推奨されています。

Q3. 年金担保貸付制度終了後、利用できる相談窓口や制度などはありますか。

引用:厚生労働省「年金担保貸付制度終了のご案内」

A3.生活に困りごとや不安を抱えている方、家計に関する支援を希望する方は、お住まいの地域の自立相談支援機関等にご相談ください。

必要に応じて、社会福祉協議会が実施する低所得者世帯等を対象とする「生活福祉資金貸付制度」(貸付することができる内容が年金担保貸付と異なります)があります。

生活福祉資金貸付制度は申込者の審査が実施され、最短2週間で結果がわかります。

おすすめポイント

- 最短18分※でお金を用意できる

- 満20歳以上69歳までの安定した収入がある方は申し込める

- 自動契約機への来店や郵送物がなく家族や知人にバレにくい

- テレビCMで認知度が高い

- はじめて契約する方は30日間無利息と節約効果が高い

| 金利 | 年3.0%〜年18.0% |

|---|---|

| 限度額 | 1万円〜800万円 |

| 電話連絡 | なし |

| 郵送物 | なし |

\最短18分でお金を借りられる!/

高齢者がお金を借りるには年金担保融資制度以外の5つの方法から検討しよう!

年金担保融資制度は令和4年3月末に廃止されおり、現在では利用することができません。

受付終了まで年金受給中の生活困窮者に向けた貸付制度として利用されてきましたが、利用者のさらなる困窮を招くリスクから終了が決定しました。

年金担保貸付制度は、年金受給者の一時的な資金需要に対して、年金受給権を担保として小口の資金の貸付を行う制度として利用されてきましたが、生活費に充てられるべき年金が返済に充てられ利用者の困窮化を招くこと等の指摘を踏まえ、平成22年12月の閣議決定により廃止することとされました。

厚生労働省「年金担保貸付制度終了のご案内」

つまり、年金は本来高齢者の生活に充てられるべき社会福祉のため、返済に充てられると、利用者の経済状況はより悪化する恐れがあるということです。

ただ、高齢者は若い世代と比べると収入が少なくなる・不安定になるという性質上、お金を借りる方法はいくつかに絞られます。

なかでも、今すぐお金が必要な方はカードローンがおすすめです。

上記の選択肢の中で、もっとも早くお金を用意することができます。

お金を借りる方法が全くないわけではないため、それぞれの特徴や注意点を知った上で、自分自身に合った方法を知る必要があります。

また、高齢者と一口に言っても、それぞれのお金を借りる方法によって利用可能な年齢は変わるため注意が必要です。

対象年齢と借入限度額、金利については以下の比較表をチェックしましょう。

| 対象年齢 | 借入限度額 | 金利(実質年率) | |

|---|---|---|---|

| 生命保険の契約者貸付 | 制限なし | 解約返戻金の70%~90% | 2.0%~6.0% |

| リバースモーゲージ | 55歳~80歳が目安 | 家の評価額の50%~80% | 3.5%~4.5% |

| カードローン | 20歳~69歳が目安 | 500万円~800万円 | 2.0%~18.0% |

| 生活福祉資金貸付制度 | 制限なし | 資金による | 無利子~1.5% |

| シニアローン | 60歳~80歳が目安 | 100万円 | 3.0%~4.5% |

特に、より高齢の方は申し込み可能な制度・サービスに限りがあるため、事前によく調べる必要があります。

また、制度・サービスによってメリットとデメリットが異なる点についても注意が必要です。

それぞれの特徴について理解を深めた上で、自身に合ったお金を借りる方法を見極めていきましょう。

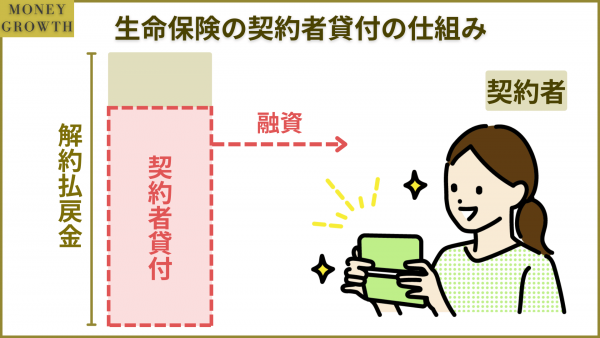

生命保険の契約者貸付は積み立ててきた解約返戻金から借りることもできる

高齢者は生命保険でお金を借りる「契約者貸付制度」を利用することもできます。

生命保険の契約者貸付であれば、審査も行われないため比較的気軽に利用できます。

具体的なメリットをまとめると、以下のようになります。

- 審査なしで借り入れが可能

- 高齢者でも利用できる

- 金利が低い

- カードローンやキャッシングに抵抗がある方でも利用しやすい

特に、メリットのなかでも、低金利で借り入れできる点は積極的に注目したいポイントです。

具体的な金利は保険会社や保険契約日によって異なりますが、例えば、大同生命の契約者貸付の利率は以下の通りです。

大同生命「Q. 契約者貸付の利率を教えてください。」

- 契約日が1994年(平成6年)4月1日まで:4.75%~5.50%※1

- 契約日が1994年(平成6年)4月2日~1996年(平成8年)4月1日まで:3.75%※2

- 契約日が1996年(平成8年)4月2日~1999年(平成11年)4月1日まで:2.75%※3

- 契約日が1999年(平成11年)4月2日~:2.25%

カードローンやキャッシングの金利が安い場合、年15%~18%になることが多いため、生命保険の契約者貸付は低金利であることがわかります。

しかし、生命保険の契約者貸付を利用する際には、以下のデメリットに注意が必要です。

- 返済ができないと保険が失効になる

- 解約返戻金のある保険でしか利用できない

特に、保険失効のリスクについては十分に注意が必要なため、しっかりと返済計画を立てた上で利用するようにしましょう。

リバースモーゲージは自宅を手放さずに担保にしてお金が借りられる

高齢者がお金を借りる際には、リバースモーゲージが利用できる場合もあります。

リバースモーゲージには主に次のような利点があります。

- 自宅を手放す必要がない

- 年齢制限がない

- 比較的低金利で借り入れできる

家を担保にと聞くと、家を手放さなければならないとイメージする方も多いでしょう。

しかし、リバースモーゲージでは住みながら家を担保に入れ、融資を受けることができます。

カードローンやキャッシングと比べると、比較的低金利で借り入れできる点も魅力といえるでしょう。

ただし、リバースモーゲージの以下のデメリットには注意する必要があります。

- 賃貸物件に住んでいる方は利用できない

- 戸建てと違ってマンションはリバースモーゲージが利用不可能なことがある

賃貸物件に現在住んでいて持ち家がない方は、お金を借りるにあたって別の方法を検討していきましょう。

生活福祉資金貸付制度は高齢者が融資対象に含まれる国の制度

高齢者がお金を借りる方法の一つには、生活福祉資金貸付制度もあります。

生活福祉資金貸付制度は厚生労働省が管轄しており、国からお金を借りることができます。

生活福祉資金貸付制度にはさまざまな種類の資金があり、資金使途にあわせた貸付が受けられます。

資金の種類は以下の通りです。

- 総合支援資金

- 福祉資金

- 教育支援資金

- 不動産担保型生活資金

主なメリットも確認してみましょう。

- 保証人を用意できれば無利子で借りられる

- 保証人がいない人でも借り入れ可能(年1.5%の有利子での貸し付けになる)

- 用途にあわせた貸し付けのため必要以上に借り過ぎる心配がない

生活福祉資金貸付制度は公的支援の一つのため、非営利で運用されています。

そのため、保証人がいれば無利子で借りることができ、保証人なしでも年1.5%の低金利で借り入れが可能です。

ただし、生活福祉資金貸付制度にある以下のデメリットにはご注意ください。

- 審査ありのため申請しても受理されない場合もある

- 必要最低限の額での借り入れになる

- 即日融資は不可

生活福祉資金貸付制度は公的支援のため、融資が決定するまでには時間がかかります。

即日融資を希望する場合は、ほかの制度やローンなどを検討するようにしましょう。

信用金庫のシニアローンは年齢制限の上限が高めに設定されている

シニア向けのローンに申し込んでお金を借りる方法もあります。

シニアローンはその名の通りシニア向けのため、高齢者の方でも比較的申し込みしやすい点が魅力になります。

例えば、東京信用金庫のシニアライフローンの貸付条件は、以下の通りです。

| 利用対象 | 満60歳以上で、完済時満80歳以下の方 東京信用金庫に年金受取口座を持っている方 |

|---|---|

| 用途 | 健康で文化的な生活を営むために必要な資金 |

| 融資金額 | 100万円以内 |

| 融資期間 | 6か月以上10年以内 |

| 担保・保証人 | 不要 |

シニアローンのメリットは、以下の通りです。

- 年金受給者でも借り入れできる可能性がある

- まとまったお金を借り入れる可能性がある

- 担保や保証人が不要

- 比較的低金利で借り入れできる

上記の東京信用金庫の貸付条件にもあるように、年金受給者でも借り入れ可能なのは嬉しいところです。

しかし、シニアローンにある以下の点には十分に注意しましょう。

- 申し込みにあたって審査がある

- 即日融資は難しい

- より高齢の方は年齢的に申し込めない場合がある

シニアローンといっても年齢制限はあるため、年齢によっては申し込めない場合もある点はご注意ください。

また、お住まいによっては年金を受給されている方を対象に、シニアローンを提供しているJAバンクもあります。

満60歳以上75歳以下で完済時80歳以下の方。

●JAで公的年金(国民年金・厚生年金・共済年金)を受給されている方

●JAに年金受給口座をご変更いただける方。

※お手続きが完了していることの確認が必要です。●株式会社ジャックスの保証が受けられる方。

※ただし、既に年金担保融資をご利用されている方は除きます。●高知県内に居住、又は勤務(営業)していること。

引用:JAバンク高知「年金受給者向けローン「JAシニアサポート」」

融資条件によっては、JAバンクでお金を借りることも検討してみましょう。

カードローンは原則として資金使徒が制限されることがない

高齢者がお金を借りるなら、カードローンの利用も検討していきましょう。

まず、カードローンは以下の2つに分けられるのが特徴です。

- 消費者金融カードローン

- 銀行カードローン

消費者金融カードローン

消費者金融カードローンには、以下のメリットがあります。

- 即日審査・融資が可能

- 土日祝日でも即日で対応してもらえる

- 返済・借り入れの方法が豊富

- 家族や勤務先に内緒にした状態で借りられる場合もある

消費者金融は貸金業に特化している会社のため、即日審査・融資が可能だったり土日祝日でも柔軟に対応してくれたりなど、サービスに柔軟性があります。

5万円を借りたいと少額融資であれば、消費者金融カードで最短即日にお金を用意することも可能です。

場合によっては、家族や勤務先に知られないよう極力配慮してもらえるメリットも感じられます。

ただ、消費者金融カードローンを利用する際は、以下の点に気を付けましょう。

- 年金収入のみでは借り入れできない

- 年収の3分の1までしか借り入れできない

- 信用情報に問題がある方は審査に通らない可能性がある

消費者金融カードローンは安定した収入のある方しか利用できず、さらに「収入」に年金は含まれないため、年金収入のみでの申し込みは不可となります。

また、アルバイトやパートで収入がある方であっても、貸金業法の総量規制により年収の3分の1までしか借り入れすることができません。

そのため消費者金融カードローンを利用したい方は、年金受給者でも利用できるカードローンを検討しましょう。

したがって、消費者金融カードローンを利用する場合は、例えば年収150万円の方は、多くても50万円借りることができないため注意しましょう。

なお、貸金業法で定める「貸金業者」とは主に次のような業者を指すため、総量規制の対象は消費者金融カードローンやクレジットカードのキャッシングです。

- 消費者金融

- クレジットカード会社

- 信販会社など

また、消費者金融カードローンを利用するときは、信用情報に問題がある方は審査に落ちる可能性がある点も理解しておきましょう。

各消費者金融は信用情報機関に加盟することで、審査の際に申込者の信用情報をチェックすることができます。

信用情報に問題がある状態とは、以下のような情報が登録されている状態を指し、該当する方は年齢や収入の状況にかかわらず審査NGとなるため注意が必要です。

- 長期の返済遅延

- 代位弁済(保証会社などが滞納金を立て替えすること)

- 債務整理(借金を減額したり全額免除したりする法的手続きのこと)

- 強制解約(何らかの規約違反により、ローンやクレジットカードを強制解約になること)

銀行カードローン

銀行カードローンには以下のようなメリットがあります。

- 銀行の融資サービスのため安心して利用できる

- 消費者金融カードローンと比べると低金利で利用できる

- 総量規制の対象外

- 年金収入のみでも申し込みできる場合がある

特に大きなメリットになるのは、比較的低金利で借り入れできることと、年金収入のみでも申し込める場合があることです。

そして銀行カードローンは、一部は、年金収入のみの方でも申し込みOKとなっているのが特徴です。

例えば、三菱UFJ銀行カードローン バンクイックは、年金収入のみでも申し込みは可能としています。

Q.収入が年金のみですが申し込みできますか?

三菱UFJ銀行「カードローン「バンクイック」のよくあるご質問」

A.お申し込みいただけます。原則安定した収入がある方であれば、お申し込みいただけます。

高齢者が年金収入のみでお金を借りる場合は、年金収入のみで申し込めるおすすめの銀行カードローンから選びましょう。

ただし、銀行カードローンには即日キャッシングができないのようなデメリットがあるため注意が必要です。

- 即日審査・融資は難しい

- 消費者金融と比べると借り入れ・返済方法は限られる

- 消費者金融と比べると審査が厳しい場合がある

銀行カードローンは審査にある程度時間をかけるようになっているため、最短でも融資可能になるのは翌営業日になります。

また、土日祝日にお金を借りることは不可となるため、基本的に急ぎの対応は難しいといえるでしょう。

ほかには、消費者金融と比べると、銀行カードローンはやや審査が厳しい傾向にあります。

カードローンでお金を借りる際には、消費者金融カードローンと銀行カードローンそれぞれの特徴をよく理解するようにしましょう。

高齢者がお金を借りるなら融資速度が最速のカードローン

お金を借りるにあたって、特に融資速度の早さを重視する方には消費者金融カードローンがおすすめです。

審査速度の早いカードローンは審査がスムーズに完了すれば、最短18分で借り入れできる点が大きな利点になります。

税金の入金期限が迫っているので、今日中に借り入れしたい…

といった状況などで困っている方には、特におすすめといえるでしょう。

なお、上記のおすすめカードローンに高齢者の方が申し込む場合は、年金とは別でアルバイトなどの収入があることが条件となります。

| 借入できる | ・年金受給中 ・アルバイトなどの収入あり |

|---|---|

| 借入できない | ・収入は年金のみ |

また、カードローンによって具体的な年齢制限が異なる点についても、注意が必要になります。

それぞれのカードローンの特徴をチェックし、自身にとって申し込みやすいカードローンを見極めていきましょう。

アイフルは最短18分※で審査・融資が可能

- 消費者金融カードローンのなかでも最速ペースで融資が可能(最短18分※)

- 69歳まで申し込みOK

- 申し込みの際には電話での在籍確認を回避できる場合が多い

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルはとにかく早めの融資を望む方におすすめの消費者金融カードローンになります。

アイフルは審査が滞りなく進めば最短18分※で融資が可能となっており、審査のスピーディーさは消費者金融のなかでも最速クラスです。

※申込状況によっては希望に添いかねます。

すぐにでもお金を借りる必要がある

と困っている方は、早めの対応に期待できる消費者金融カードローンとして積極的にチェックしましょう。

なお、急ぎの対応を希望する場合は、以下の手順で審査優先の相談も可能になります(※ただし優先確約は不可)。

- Web申し込み

- 申し込み確認メール受け取り

- フリーダイヤルへメールが届いた旨を伝え、審査優先の相談をする

- メールもしくは電話で審査回答

また、アイフルの在籍確認では審査の際に実施される勤務先への電話連絡を回避できることが多いです。

アイフルでは、原則として在籍確認のために申込者の職場に電話をすることがありません。

アイフル「在籍確認なしで借入はできるのか|職場へ電話がかかる理由と確認の流れ」

在籍確認で職場に電話がかかってくれば、職場にカードローンの利用がばれてしまう可能性があります。

職場に知られるのはできる限り避けたい…

と考えている方は、原則として職場への連絡なしのアイフルの利用がおすすめです。

なお、アイフルでは高齢者の方は69歳まで申し込み可能となっています。

年金以外にもアルバイトなどで収入がある方は、申し込みを検討してみましょう。

\最短18分でお金を借りられる!/

プロミスは上限金利17.8%のため利息負担を抑えられる

- 年17.8%が金利の上限になるため利息負担を抑えられる

- 高齢者は74歳まで申し込み可能

- 審査にあたっては電話による在籍確認は原則として実施なし

プロミスは消費者金融からお金を借りるにあたり、早めに借りられることのほかに金利の低さを重視する方におすすめです。

プロミスの金利は上限が年17.8%となっているため、ほかの消費者金融カードローンと比べると利息負担を抑えられます。

| 会社名 | 金利 |

|---|---|

| プロミス | 年4.5%~年17.8% |

| アイフル | 年3.0%~年18.0% |

| アコム | 年3.0%~年18.0% |

| SMBCモビット | 年3.0%~年18.0% |

| レイク | 年4.5%~年18.0% |

| ベルーナノーティス | 年4.5%~年18.0% |

大手消費者金融は多くの場合に上限金利が年18.0%となります。

またプロミスも、電話による在籍確認は原則として実施なしとしています。

プロミスでは、原則、お勤めの確認はお電話で行っていません。審査の結果によりお電話での確認が必要となる場合もありますが、ご連絡の際は担当者の個人名でおかけし、プロミスの名前はお伝えしていません。ご不安な点があれば、電話をする時間指定など、ご相談に応じることが可能ですので、申込後にプロミスコールにご連絡ください。

プロミス「カードローンは在籍確認なしにできる?在籍確認の必要性を解説」

カードローンに申し込む際に、職場に知られたらどうしよう…と心配している方はやはり多いのではないでしょうか。

そういったときに、プロミスのように在籍確認なしのカードローンを選ぶと、比較的安心感を持って申し込みができます。

なお、プロミスは、高齢者の方は74歳まで申し込み可能です。

大手消費者金融カードローンのなかでは、比較的年齢制限の幅が広いのが特徴になります。

\最短3分で借入可能!/

アコムは自動契約機も利用できて手続きがわかりやすい

- 知名度が高く、利用者の多いカードローンとして申し込みやすい

- 申し込みにあたっては自動契約機の利用も可能

アコムは消費者金融のなかでも特に知名度が高く、利用者の多いカードローンとして知られています。

そのため、初めてカードローンを利用する方でも申し込みやすい点が魅力になります。

アコムでは全国各地に設置されている自動契約機の利用もできるため、わかりやすい手続きを求める方に特におすすめです。

アコムの自動契約機の台数は、2021年3月時点で893台に上るため、近隣の契約機は見つけやすいでしょう。

- 画面の案内に従いながらわかりやすく手続きを進められる

- Webでの手続きが苦手な方でも安心

また、Web申し込みではアコムの在籍確認の電話連絡が原則として実施されません。

なお、アコムでは申し込みの年齢制限を「20歳以上」としているため、安定的に収入を得ていれば、ある程度高齢の方でも、審査に通る可能性はあります。

\30日間無利息で借り入れ可能!/

SMBCモビットはWEB完結申し込みで在籍確認を回避できる

- WEB完結申し込みのみ職場への電話連絡や郵送物をなしにできる

- 高齢者は74歳まで申し込み可能

- 返済時にTポイントが貯められる&使える

SMBCモビットは家族や職場にできる限り内緒にした状態で消費者金融カードローンを申し込みたい方に、特におすすめです。

WEB完結申込を選択することで、SMBCモビットの在籍確認での電話連絡と郵送物をなしにできます。

以下の条件の両方を満たす方は、Web完結申し込みを選ぶのがおすすめです。

- SMBCモビット指定の銀行(三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行)のいずれかの口座を持っている

- 社会保険証または組合保険証を持っている

またSMBCモビットでは、返済時にTポイントを貯められる&使えるため、お得に利用できる点が特徴になります。

- 返済額のうち利息分200円につき1ポイント貯まる

- 1ポイント1円として返済時にポイント利用ができる

Tポイントを普段から貯めている方にも、おすすめの消費者金融カードローンといえるでしょう。

なお、SMBCモビットは、高齢者の方は74歳まで申し込み可能です。

\WEB完結申込で電話連絡・郵送物なし!/

レイクは無利息期間を3つのなかから選べる

- 無利息期間の特典を3つのなかから選べる

- 高齢者は70歳まで申し込み可能

- 相談次第で在籍確認を回避できる可能性がある

レイクは早めに消費者金融カードローンで借り入れしたい方のなかでも、無利息期間を利用してお得に借り入れしたい方におすすめです。

レイクの無利息期間は、以下の3つのなかから選択可能です。

| 無利息期間 | 対象者・条件 |

|---|---|

| 30日間 | 初回のみ |

| 60日間 | 初回のみ Web申込限定 限度額200万円まで |

| 180日間 | 借入額5万円まで適用 限度額200万円まで |

他社の無利息期間の相場は30日間のため、最大180日の無利息期間が選べるレイクはお得といえるでしょう。

特に無利息期間中に完済できる見込みのある方は、積極的に利用を考えたいところです。

ただ、レイクの在籍確認は職場への電話連絡が実施されます。

会社やアルバイト・パートなどの職場先へカードローンの借り入れを内緒にしたい方は注意しましょう。

どうしても在籍確認をなしにしたい場合は、申し込みにあたって電話で相談する必要があります。

なお、レイクでは、高齢者の方は70歳まで申し込み可能です。

ベルーナノーティスは80歳まで申し込み可能

- 安定した収入があれば80歳まで申し込みできる

- 無利息期間は再利用時も適用される

- 最短30分で審査可能

ベルーナノーティスは75歳~80歳の方に特におすすめの消費者金融カードローンになります。

実際に、ベルーナノーティスは多くの高齢者に利用されています。

ベルーナノーティス公式によれば、利用者の年代別割合は以下のとおりです。

| 70歳~ | 41.4% |

|---|---|

| 60歳~69歳 | 27.2% |

| 50歳~59歳 | 15.9% |

| 40歳~49歳 | 9.3% |

| 30歳~39歳 | 4.2% |

| 20歳~29歳 | 2.0% |

出典:ベルーナノーティス「70歳以上でもお借入可能「80歳までのカードローン」」

また、ベルーナノーティスには、無利息期間が初回だけでなく再利用時にも適用されるという特徴があります。

最短30分で審査が完了するため、もちろん急いでいる方にもおすすめです。

多くの無利息期間の特典は初回のみのため、完済後の再利用時に適用されるのは大きなメリットです。

銀行カードローンは低金利で年金のみでも申し込みすることもできる

お金を借りるにあたって銀行カードローンに申し込めば、主に以下のようなメリットを感じられます。

- 銀行の融資サービスのため安心して利用できる

- 消費者金融カードローンと比べると低金利で利用できる

- 総量規制の対象外

- 年金収入のみでも申し込みできる場合がある

また、低金利で借り入れできる点も、消費者金融カードローンと比べた際には魅力に感じられるでしょう。

ただし、即日融資は基本的に不可なことには注意する必要があります。

銀行カードローンでお金を借りたい高齢者の方には、主に以下のカードローンがおすすめです。

- 三井住友銀行カードローン

- オリックス銀行カードローン

- PayPay銀行カードローン

- auじぶん銀行カードローン

三井住友銀行カードローンは4つのなかから返済日が選べる

- 返済日が5日・15日・25日・末日のなかから選べる

- 高齢者は69歳まで申し込み可能

- 住宅ローン契約中なら年1.5%~年8.0%の金利で利用可能

三井住友銀行カードローンは返済にあたって融通が利くことを重視する方に特におすすめといえます。

三井住友銀行カードローンは以下の4つのなかから返済日を自由に選択可能です。

- 5日

- 15日

- 25日

- 末日

返済日を給料日後などに合わせれば、返済遅延のリスクを減らして完済を目指せます。

また三井住友銀行カードローンは、三井住友銀行の住宅ローン利用中の方なら、より金利が低くなる点が特徴です。

| 通常 | 年1.5%~年14.5% |

|---|---|

| 住宅ローン利用中 | 年1.5%~年8.0% |

より低金利になるため、三井住友銀行カードローンの住宅ローンを借り入れしている方は、積極的に利用を検討したいところです。

なお、三井住友銀行カードローンでは、高齢者の方は69歳まで申し込めます。

| 金利(実質年率) | 年1.5%~年14.5% |

|---|---|

| 審査時間 | 最短当日 ※申込完了後の確認事項や本人確認勝利の提出状況によって異なる場合もございます。 |

| 融資速度 | 最短当日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 50万円を超える場合に必要 |

| WEB完結 | 一部可能 |

| 申込条件 | 20歳から69歳 |

| 担保・保証人 | 不要 |

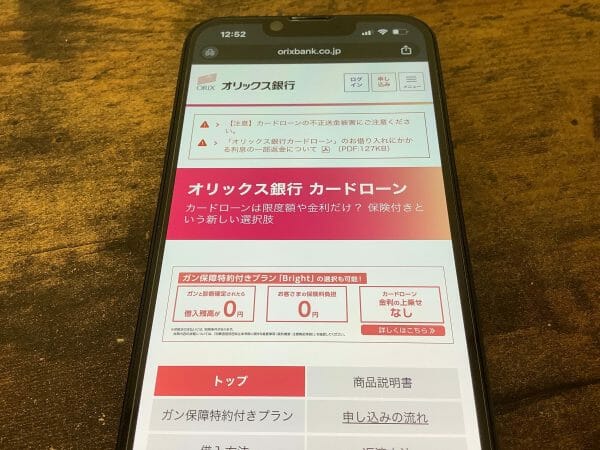

オリックス銀行カードローンは年金収入のみでも申し込み可能

- 年金収入のみでも申し込める

- 高齢者は69歳まで申し込み可能

- 利用可能なATMは全国に10万台以上

オリックス銀行カードローンは年金収入のみで申し込めるカードローンを探している方におすすめです。

オリックス銀行カードローンでは、収入が年金のみの方でも、申し込みを受け付けています。

Q 〔カードローン〕収入が年金のみですが、申し込みできますか?

オリックス銀行「よくあるご質問(Q&A)」

A 収入が年金のみの方も申し込み可能です。

高齢のため働いていない方は、カードローンでお金を借りる場合、オリックス銀行カードローンのように年金収入のみでも申し込める会社を探しましょう。

またオリックス銀行カードローンでは、コンビニATMなどの提携ATMも含めると、全国で10万台以上のATMが利用可能です。

借り入れ・返済のしやすい銀行カードローンとしても期待できるでしょう。

なお、オリックス銀行カードローンは、高齢者の方は69歳まで申し込み可能です。

| 金利(実質年率) | 年1.7%~年14.8% |

|---|---|

| 審査時間 | 1週間程度 |

| 融資速度 | 1週間程度 |

| 無利息期間 | 最大30日間 |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 不要※ |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上69歳未満 |

| 担保・保証人 | 不要 |

PayPay銀行カードローンは30日間の無利息期間あり

- 30日間の無利息期間を利用してお得に借り入れできる

- 残高不足サポート機能が利用可能

- 高齢者は69歳まで申し込み可能

PayPay銀行カードローンは無利息期間のある銀行カードローンに申し込みたい方におすすめです。

契約後は、初回借入日から30日間、利息が0円になるのが特徴です。

そのため30日以内に完済できれば、返済は元金のみで済みます。

さらにPayPay銀行カードローンには、残高不足サポート機能もあり、日常的に便利に活用できるのが特徴です。

残高サポート機能では、以下の2つの機能が利用できます。

| 自動融資 | 引き落とし時に残高不足があったときに自動的に融資を行う |

|---|---|

| 振込時自動借入 | 振込時に残高が足りない場合に自動的に融資を行う |

今日引き落としだったのに、入金するの忘れてた…

となる心配がないため、便利な機能の一つといえるでしょう。

なお、PayPay銀行カードローンでは、高齢者の方は69歳まで申し込み可能です。

| 金利(実質年率) | 年1.59%~年18.0% |

|---|---|

| 審査時間 | 最短翌日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | 最大30日間 |

| 借入限度額 | 10万円〜1,000万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | ・申込時の年齢が20歳以上70歳未満 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

auじぶん銀行カードローンはコンビニATM手数料も無料

- 利用時間・利用回数にかかわらずATM手数料無料

- 他社ローンからの借り換えもOK

- 高齢者は69歳まで申し込み可能

auじぶん銀行カードローンは、全国のATMを利用してお得に借り入れできるおすすめの銀行カードローンです。

auじぶん銀行カードローンでは、利用時間や利用回数にかかわらず、以下のATM利用手数料が無料になります。

- 三菱UFJ銀行

- ゆうちょ銀行

- セブン銀行

- ローソン銀行

- E-net

特にコンビニATMは全国各地にあるため、都市部だけでなく地方でも手数料を気にせずカードローンの利用ができます。

また、auじぶん銀行カードローンは他社ローンからの借り換えも可能です。

貸付条件次第では、以降はより有利な条件で返済していける可能性があるため、すでに借り入れがある方も検討してみましょう。

なお、auじぶん銀行カードローンは、高齢者の方は69歳まで申し込み可能です。

| 金利(実質年率) | 年1.48%~年17.5% |

|---|---|

| 審査時間 | 最短1時間 |

| 融資速度 | 最短1週間程度 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上70歳未満 |

| 担保・保証人 | 不要 |

地方銀行カードローンは65歳以上の貸し付けを行っていることもある

上記の銀行カードローン以外でも、65歳以上の高齢者へ貸し付けを行っているカードローンはあります。

地方銀行の場合は、例えば以下のような銀行が65歳以上の高齢者でも申し込みが可能です。

| 銀行名 | 申込可能な年齢 |

|---|---|

| 横浜銀行カードローン | 満20歳~69歳 |

| 北陸銀行カードローン | 満20歳~69歳 |

| 福岡銀行カードローン | 満20歳~69歳 |

ただし65歳以上でも申し込み可能な銀行カードローンでも、ボーダーは69歳の場合が多いです。

高齢者がお金を借りる際にはヤミ金に気を付けましょう

高齢者がお金を借りる際に注意したいのは、ヤミ金です。

闇金からの借り入れには、主に以下のようなリスクがあるため注意しましょう。

- 法外な利息を請求される

- 返済が遅れると恐喝めいた取り立ての被害に遭う

- 自分自身が犯罪に巻き込まれる

- 自分だけでなく身の回りの人にも迷惑がかかる場合がある

闇金は、利息制限法で定められている年20%を超える、違法な金利で貸し付けを行うのが特徴です。

闇金からお金を借りると、法外な利息によって返済が困難になる恐れがあります。

そして返済が遅延すれば、恐喝のような取り立て行為が行われるため、自分だけでなく身の回りの人にも危害が及ぶ可能性があります。

闇金を利用しないためには、闇金の特徴を理解した上で、自ら関わらないことが重要になります。

- 年20%を超える違法な金利で貸し付けを行う

- 「審査なし」「誰でも融資」などの誇大広告を掲げている

- 運営会社がはっきりしない

- 貸金業者としての登録番号が公式サイトに記載されていない

安心感を持って利用できるカードローンは審査なしでお金を借りることができません。

また、貸金業を行うには国への届け出が必要なため、正規の貸金業者は、届け出済みであることを証明する登録番号を持っています。

例えばアイフルの場合、登録番号は以下のように公式サイトに記載されているのが特徴です。

登録番号:近畿財務局長(14)第00218号 日本貸金業協会会員 第002228号

アイフル

そのため上記の特徴とともに、登録番号の有無は必ず確認するようにしましょう。

また、金融庁の「登録貸金業者情報検索入力ページ」では、届け出済みの貸金業者の検索が可能です。

安心して利用できる業者なのか判断に迷ったときは、積極的に調べるようにしましょう。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

※当サイトはmaneoマーケット株式会社によって運営・管理されております。

※金融商品やサービスのリスクを十分に理解し、利益だけでなく損失も発生する可能性があることを認識してください。

※当サイト(マネーグロース)は金融商品・サービスに関する情報を提供するもので、専門性や正確性を完全に保証するものではありません。

※当サイトで紹介されている金融商品やサービスの個別サポートや相談には対応できません。

※商品・サービスに関するお問い合わせはmaneoマーケット株式会社ではお答えできません。提供元の企業へ直接お問い合わせをお願いいたします。

※金融商品やサービスを利用する際は、各金融機関の公式ウェブサイトで詳細やリスクを確認し、計画的に利用してください。

※当サイトの利用や閲覧に伴う不利益や損失、広告掲載商品の利用に伴う不利益や損失について、当サイトや関係企業・執筆者は責任を負いかねます。

※当サイトの記事ではアコムなどから委託された成果報酬型広告を掲載して収益を得ておりますが、代理契約や金融商品の直接提供・斡旋・個別相談は行っておらず、競合関係もありません。

※当サイトのコンテンツの無断転載や利用は禁止されており、引用する場合は該当記事のURL掲載が必要です。

※当サイトは金融商品を扱うため、事実検証や最新情報の収集・確認を不定期で行い、内容の変更を行う場合があります。

※詳細は広告掲載についてをご覧ください。広告のない商品・サービスについても、事実に基づいて掲載しています。

※ユーザーの皆様に公正な情報判断をしていただくため、事実に基づく情報を提供し、広告主の利益を優先せず、中立的な立場で情報提供に努めています。

※当サイトは、ユーザーの皆様に有益な情報を提供することを目的としていますが、利用に伴うリスクや責任はご自身で判断し、対処していただくようお願いいたします。

※当サイトに関するお問い合わせに関しては、当サイトのお問い合わせフォームからお願いいたします。