ろうきん(労金)は労働組合や生協の方が、働く仲間が助け合うことを目的に作られた共同組織の福祉金融機関です。

ろうきんは一般の銀行や消費者金融と同様にカードローンを提供しています。

非営利の金融機関ということもあり金利が低めに設定されており、利息を抑えることができるおすすめのカードローンです。

一方、ろうきんを知らない方からは「ろうきんでお金を借りるとやばい」「審査が厳しい」といったイメージを持っている方も少なくありません。

そのため、ろうきんのことをよく知らない方は、実際にお金を借りる前にろうきんのカードローンの特徴をきちんと把握しておくことが重要です。

- ろうきんは条件を満たせば組合に加入していなくても借りられる

- 組合に加入しているとさらに低金利で借り入れることができる

- ろうきんのカードローンは10万円〜500万円を年3.875%〜8.475%の低金利で借りられる

- 信用情報に問題がある状態では審査の通過が難しい

中央ろうきん カードローン(マイプラン)の情報

| 申込条件 | 中央ろうきんに出資のある団体会員の構成員、または自宅もしくは勤め先が中央ろうきんの管轄エリア内にある給与所得者で、以下の条件をすべて満たす。 ・申込時の年齢が満20歳以上かつ契約時の年齢が満65歳未満 ・同一勤務先に1年以上勤務している ・安定継続した年収が150万円以上ある ・中央ろうきん所定の保証協会の保証を受けられる |

|---|---|

| 金利 | 年3.875%〜年8.475% |

| 審査時間 | 最短2週間 |

| 融資速度 | 最短2週間 |

| 借入限度額 | 10万円〜500万円 |

| 担保 | 不要 |

| 保証人 | 不要 |

本記事では、ろうきんのカードローンの基本的な特徴やお金を借りる方法、審査に落ちる原因を解説していきます。

ろうきん(労金)でお金を借りるとやばい?

「ろうきん(労金)でお金を借りるとやばい」ということはありません。

ろうきん(労金)とは「労働金庫」の略称であり、労働組合と生活協同組合が出資・運営している金融機関です。

働く人と家族を支え合うことを目的にしており、営利を目的にしない運営が特徴で日本全国に労働金庫があります。

また、労働金庫法にあるように、ろうきんは「労働者の経済的地位の向上に資することを目的」としており、営利目的に事業を行っていないことから、銀行カードローンよりも金利が低めに設定されています。

第1条

この法律は、労働組合、消費生活協同組合その他労働者の団体が協同して組織する労働金庫の制度を確立して、これらの団体の行う福利共済活動のために金融の円滑を図り、もってその健全な発達を促進するとともに労働者の経済的地位の向上に資することを目的とする。第5条

引用:厚生労働省「労働金庫法」

金庫は、営利を目的としてその事業を行ってはならない。

ろうきんはこのような背景で設立された金融機関なため、ろうきんからお金を借りることが「やばい」ということはありません。

ただし、ろうきんのカードローンに契約する際に特徴を理解していないのは危険です。

申し込み前にはカードローンの危険性と合わせてろうきんの特徴を理解しておく必要があります。

ここでは、ろうきん(労金)の特徴について以下のポイントを解説していきます。

上記3つのポイントをそれぞれ確認していきましょう。

労金と銀行の違い

ろうきん(労金)と一般的な銀行の違いをまとめました。

ろうきんは労働金庫法に基づいて非営利で運営されており、勤労者などの個人を中心に融資を行っている金融機関です。

一方、銀行は銀行法に基づいて運営されており、営利を目的に企業への融資を中心に行っています。

同じ金融機関であってもろうきんと銀行は大きな違いがあります。

また、ろうきんと銀行カードローンのメリット・デメリットは以下の通りです。

| ろうきんカードローン | 銀行カードローン | |

|---|---|---|

| メリット | 低金利で借りられる | 最短で翌営業日に融資を受けられる |

| デメリット | 審査や融資に時間がかかる | 比較的金利が高めに設定されている |

カードローンの契約を考えている場合は、ろうきんと銀行のメリット・デメリットを比較した上でじっくり検討しましょう。

労金でお金を借りる条件を複数満たすと利用できる

ろうきんでお金を借りるには以下の条件をすべて満たす必要があります。

- 団体会員の構成員の方や生協会員の組合員・同一生計家族の方・一般労働者の方

- 申し込みは満20歳以上で契約時は満65歳未満の方

- 年収150万円以上の安定した収入がある方

- 同じ勤務先に1年以上勤務している方

- 各ろうきんの取扱基準や指定している保証協会の保証基準を満たす方

※団体会員は労働組合・国家公務員・地方公務員などの団体・労働者のための福利共済活動を目的とする団体のうち一定条件を満たすものを指します。

※自営業者やフリーランスのような給与所得以外の方は原則3年間勤務している必要があります。

また、ろうきんは全国に13の金庫があり、それぞれの金庫が対応しているエリア内であれば利用できます。

全国にあるろうきんの種類と対応エリアは、以下の表の通りです。

参考:一般社団法人全国労働金庫協会「全国のろうきん一覧」

ろうきんのカードローンを利用したい方は、住所や勤務先を管轄しているエリアのろうきんから申し込みましょう。

また、申込条件を満たしていない方は農協の組合に加入している場合、同じく低金利で借り入れができる農協からお金を借りることができます。

労金は金利の低さが特徴

ろうきんは営利を目的としていない金融機関であるため、銀行や消費者金融と比べて低金利で借り入れられることが特徴です。

東京エリアを管轄する中央ろうきんのカードローン「マイプラン」を、他社のカードローン金利と比較してみましょう。

| カードローンの種類 | 金利(実質年率) |

|---|---|

中央ろうきんカードローン「マイプラン」 | 年3.875%〜年7.255% |

三井住友銀行カードローン | 年1.5%〜年14.5% |

アイフル | 年3.0%〜年18.0% |

ろうきんは銀行や消費者金融のカードローンと比べると、かなり低金利なカードローンに設定されていることがわかります。

また、中央ろうきんのカードローン「マイプラン」は、借入金額が金利に影響しないことが特徴のカードローンです。

例えば、三井住友銀行カードローンは借入限度額が100万円以下に設定されている場合、金利は年12.0%〜14.5%に設定されます。

適用金利を下げるためには、借入限度額を増やさなければいけません。

一方で、ろうきんは取引内容に応じて金利が設定され、借入限度額にかかわらず金利は一定です。

つまり、少額融資を受けたい方でも低い金利が適用される点が、ろうきんのカードローンのメリットです。

ただ、融資までに時間がかかるため、今すぐお金が必要な場合は注意しましょう。

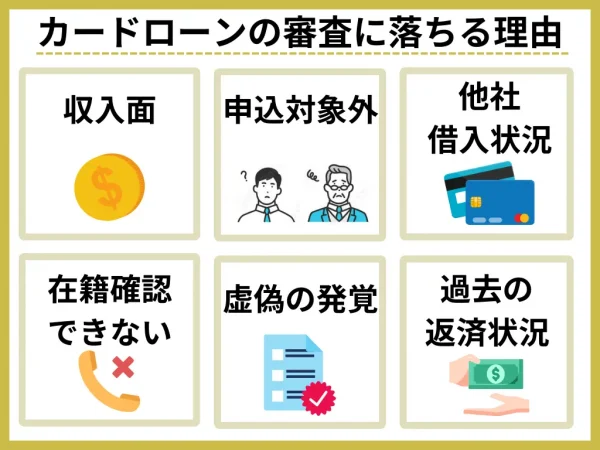

ろうきんのカードローン「マイプラン」の審査に落ちる原因

ろうきんは審査なしでお金を借りることができません。

そのため、ろうきんのカードローン「マイプラン」に申し込む際、審査に落ちる可能性も視野に入れておかなければなりません。

事前に審査に落ちる原因を把握し、対策することで審査に通りやすくなります。

ろうきん「マイプラン」の審査に落ちる原因として、主に以下の6点が挙げられます。

ろうきんのカードローン審査に通るためには、これら6点に注意した上で申し込みましょう。

在籍確認に対応することができないと審査に通過することができない

ろうきんのカードローン審査では、勤務先への電話連絡による「在籍確認」が行われます。

在籍確認では審査担当者が個人名で勤務先に電話をかけてきて、申込者本人が電話を取れば確認が完了します。

また、同僚が「〇〇(申込者)は現在席を外しています」と答え、申込者が会社に在籍していることが確認できれば本人が電話に出る必要はありません。

しかし、何度電話をかけても会社に繋がらなかったり、在籍の確認が取れなかったりする場合は、審査に通過できないため注意が必要です。

なかには、勤務先に電話連絡による在籍確認が行われることに抵抗がある方もいるでしょう。

勤務先に借り入れがバレたくない方は、電話連絡による在籍確認がないカードローンを利用しましょう。

過去に金融事故を起こしている方は審査通過が厳しい

過去に金融事故を起こしている場合、ろうきんのカードローンで審査に通過することが難しくなります。

なぜなら、金融事故の履歴は信用情報機関に一定期間登録され、審査時の信用情報の照会でバレてしまうためです。

長期延滞や債務整理、自己破産などの情報は信用情報機関によって登録期間は異なりますが、5〜7年ほど記録が残ります。

記録が残っている間は審査通過が難しくなるため、情報が削除されるまで待たなくてはなりません。

信用情報に問題がある方でどうしてもお金が必要な方は、国からお金を借りる方法を利用すると融資してもらうこともできます。

虚偽の申告をすると信用できないと判断される

申し込みの際に申告する情報に虚偽があると「信用できない」と判断され、カードローンの審査に通過できる可能性が非常に低くなります。

場合によっては再申込できなくなるリスクもあるため、必ず正しい情報を申告しましょう。

申込時に申告する情報として、以下の情報が挙げられます。

- 年収

- 勤続年数

- 雇用形態

- 他社借入件数

- 他社借入額

仮審査の時点では詳しく調査されずにバレない可能性がありますが、本審査では証明書類の提出を求められるためにバレる可能性が高くなります。

虚偽の申告をしてお金を借りると最悪の場合、刑法の詐欺罪に該当する恐れもあるため、必ず正しい情報を申告しましょう。

他社金融機関からの借入件数や金額も照会される

ろうきんのカードローン審査では、他社金融機関からの借入件数や金額の照会も行われます。

他社での借り入れが多いとその分だけ返済能力が低くなり、審査に通りにくくなるため注意が必要です。

すでに複数の借り入れがある方は「おまとめローン」などを活用し、借り入れの一本化を目指しましょう。

借り入れを1つにまとめることで、金利が下がって返済しやすくなるケースがあります。

なぜなら、利息制限法によって「100万円以上の貸付は上限金利が15%まで」と定められているためです。

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分 三 元本の額が百万円以上の場合 年一割五分

出典:e-GOV「利息制限法」

例えば、A社で50万円を金利18%、B社で30万円を金利18%、C社で20万円を金利18%で借りているケースを考えます。

借入先を一本にまとめると合計100万円となるため、上限金利が15%となって利息の負担が軽減可能です。

すでに複数社から借り入れがある場合は、借入先の一本化によって返済の負担を軽減してから、ろうきんの審査に申し込みましょう。

また、返済目的でろうきんからお金を借りたい方は、ろうきんのフリーローンが他社ローンの借り換えやおまとめ利用ができるためおすすめです。

以下では、中央ろうきんのフリーローンの基本情報をまとめてご紹介しているのでぜひ参考にしてください。

| 申込条件 | 中央ろうきんに出資のある団体会員の構成員、または自宅もしくは勤め先が中央ろうきんの管轄エリア内にある給与所得者で、以下の条件をすべて満たす。 ・申込時の年齢が満18歳以上かつ契約時の年齢が満76歳未満 ・同一勤務先に1年以上勤務している ・安定継続した年収が150万円以上ある ・中央ろうきん所定の保証協会の保証を受けられる |

|---|---|

| 金利 | 年5.825%〜年7.500% |

| 借入限度額 | 1万円〜500万円 |

| 返済期間 | 10年以内 |

他のカードローンにも申し込んだ方は申込ブラックの可能性に気を付ける

ろうきんへの申し込みと同時に他のカードローンにも申し込んだ場合は、申込ブラックの可能性にも気を付けましょう。

短期間に複数のカードローンに申し込んでいると、審査時に「相当お金に困っているのではないか」と判断され、融資を避けられてしまいます。

信用情報機関には他社への申込情報が6ヶ月〜1年間残り続けるため、しばらく申込ブラックの情報が続きます。

審査に通過できるか不安であっても複数社に申し込むことは避け、審査に通過したい1社に絞り込んで申し込みましょう。

複数のカードローンへ申し込んでしまった方は、公的融資制度の生活福祉資金貸付制度を利用すると1ヶ月を目安に融資してもらうことができます。

借入金の資金使途は事業性資金以外に限定される

個人の信用情報や返済能力に問題がなくても、資金使途を事業性資金にしていると審査に通りません。

なぜなら、ろうきんのカードローンは事業性資金を目的にした借り入れを禁じているためです。

例えば、中央ろうきんの「マイプラン」では、借り入れた資金の使い道を以下のように定めています。

暮らしのための資金として自由にご利用いただけます。

※事業性資金、投機目的資金、負債整理資金、賃貸の用に供する不動産の取得・リフォームにかかる資金(借換資金と含みます)にはご利用いただけません。

出典:中央労働金庫「マイプラン」

事業性資金の貸付はリスクが高いため、無担保であるカードローンでは借りられないケースがほとんどです。

もし、利用目的を偽って申し込み、事業性資金に利用していることが発覚すると、契約違反として一括返済を求められる可能性があるため注意が必要です。

銀行からの融資以外で事業性資金を調達したい場合は、専用のビジネスローンを利用しましょう。

ろうきんでお金を借りる方法

ろうきんでお金を借りる際は、以下の手順で手続きを進めます。

- 仮申し込み

- 仮審査

- 本申し込み

- 本審査

- 結果連絡

- カード発行・郵送

お住まいの地域を管轄しているろうきんの公式サイトから仮審査の申し込み手続きを進め、仮審査や本審査に進みます。

審査に通過できたら結果の連絡が届き、ローンカードが発行されたらATMからお金を借りることができます。

ここでは、ろうきんのカードローンについて以下のポイントを解説します。

それぞれ確認していきましょう。

安定した返済能力があれば借り入れできる

ろうきんは安定した収入があり、返済能力があると判断されたら借り入れることができます。

例えば、中央ろうきんのカードローン「マイプラン」は借り入れに以下の条件を定めています。

・お申し込み時の年齢が満20歳以上かつご契約時の年齢が満65歳以下の方

・同一勤務先に1年以上勤務されている方(自営業者等の給与所得以外の方は3年以上)

・安定継続した年収(前年税込み年収)が150万円以上ある方

・当金庫所定の保証協会の保証を受けられる方

引用:中央労働金庫「マイプラン」

上記の条件を満たしている場合は、派遣社員やアルバイト・パートの方でもお金を借りることができます。

ただし、150万円以上の年収が必要になるため、毎月12.5万円以上の収入がないと借り入れは厳しい傾向にあります。

また、自営業者はフリーランスの方は年収150万円を超えていても、収入が安定していないとみなされる可能性がある点に注意が必要です。

金利は組合に加入しているとより低金利に利用することもできる

ろうきんのカードローンでは、申込者の属性によって適用される金利が変動します。

申込者の属性は以下の3つに分類されます。

- 団体会員の構成員

- 生協会員の組合員および同一生計家族

- 一般勤労者

「団体会員の構成員」とはろうきんに出資している労働組合に所属している人のことです。

勤務先に労働組合がある場合は団体会員の構成員となります。

また「生協会員の組合員および同一生計家族」とは、ろうきんに出資している生協の中で生協組合員融資制度を導入している生協の組合員とその家族です。

「団体会員の構成員」「生協会員の組合員および同一生計家族」のどちらにも該当しない場合は、一般勤労者に分類されます。

中央ろうきんは申込者の属性によって以下のように金利が変動します。

| 団体会員の構成員 | 年3.875%〜年7.075% |

|---|---|

| 生協会員の組合員および同一生計家族 | 年4.055%〜年7.255% |

| 一般勤労者 | 年5.275%〜年8.475% |

さらに、取引内容に応じて提示金利から最大3.2%の金利引き下げが適用されます。

| 金利引き下げ項目 | 金利引き下げ幅(年率) |

|---|---|

| 給与振込指定 | 1.50% |

| 一般財形・エース預金の契約 | 0.30% |

| 財形年金・財形住宅・年金受取エース預金の契約 | 0.60% |

| 年金振込指定 | 1.50% |

| 有担保ローン・金庫扱い住宅金融支援機構融資の契約 | 0.60% |

| インターネットバンキングの契約 | 0.60% |

| 公共料金自動支払い(2種目以上)の契約 | 0.30% |

| ろうきんUCカードの契約 | 0.30% |

| Web通帳(無通帳預金)の契約 | 0.60% |

| 若年者引き下げ(30歳未満) | 0.60% |

上記の引き下げ項目をすべて満たした団体会員の構成員は、金利年3.875%という低金利で借入可能です。

引き下げ項目を満たせる方は、ろうきんカードローンの利用をおすすめします。

地域によっては対象年齢や貸付条件が異なる

ろうきんのカードローンは、地域によって対象年齢や貸付条件が異なります。

以下の表は、主要都市のエリアを管轄するろうきんのカードローンの条件をまとめたものです。

上記のように、労働金庫によって貸付条件は異なるため、好条件のろうきんカードローンを利用したいと考える方もいるでしょう。

しかし、住所や勤務先がある地域のろうきん以外には申し込むことはできません。

必ずお住まいの自治体を管轄するろうきんのカードローンに申し込みましょう。

審査や融資に時間がかかるのが難点

低金利で借りられることが魅力のろうきんカードローンですが、審査や融資に時間がかかる点はデメリットとして挙げられます。

仮審査と本審査にそれぞれ1週間ほどの時間がかかるため、仮申し込みからカード発行までは最短でも2週間かかる点に注意が必要です。

急な出費があった場合は「すぐに審査結果が知りたい」「早くお金を借りたい」と考える方も多いでしょう。

すぐにお金が必要な場合は、ろうきん以外のカードローンの利用を検討しましょう。

例えば、銀行カードローンでは最短翌日、消費者金融カードローンでは即日融資に対応しているケースがあります。

| 三井住友銀行カードローン | 最短翌日融資 |

|---|---|

| アイフル | 最短18分融資※申込状況によっては希望に添いかねます。 |

ろうきんのカードローンよりもスピーディーに対応してくれる金融機関は多くあります。

「低金利じゃなくて良いからすぐにお金を借りたい」という場合は、即日融資に対応している消費者金融がおすすめです。

アイフルは最短18分融資に対応している

アイフルはWeb申込で最短18分融資に対応しているカードローンです。

手続きがスピーディーに進むため、「今すぐにお金が必要」と考えている方にはアイフルがおすすめです。

また、初めての利用なら契約日の翌日から30日間無利息で借り入れできるサービスも提供されています。

返済の負担が軽減できるため、利用者にとっては非常に嬉しいサービスです。

「今すぐにお金が必要」「無利息サービスを利用したい」という方は、アイフルのカードローンを利用しましょう。

※申込状況によっては希望に添いかねます。

プロミスは上限金利が17.8%と低めに設定されている

プロミスは大手消費者金融の中では上限金利が低めに設定されていることが特徴のカードローンです。

以下の表は、大手消費者金融カードローンの適用金利です。

| プロミス | 4.5%〜17.8% |

|---|---|

| アイフル | 3.0%〜18.0% |

| アコム | 3.0%〜18.0% |

消費者金融では契約当初に上限金利が適用されることが多いため、上限金利が他よりも低い点はプロミスの大きなメリットと言えます。

また、「オリコン顧客満足度調査ノンバンクカードローン 借入サポート」の部門では、4年連続No. 1の実績があります。

「少しでも金利を低く抑えたい」「借り入れの際にサポートしてほしい」という方は、プロミスのカードローンがおすすめです。

アコムの在籍確認は原則電話なしで手続きできる

アコムは勤務先への在籍確認の電話が原則として行われず、書類で在籍確認が完了するカードローンです。

職場の人にカードローンの利用がバレにくい点が、アコムを利用する大きなメリットです。

また、アコムの公式サイトでは「年齢」「年収」「他社借入額」の入力すると事前シミュレーションをしてくれる「3秒診断」が提供されています。

「職場に電話をかけてほしくない」という方は、アコムのカードローンがおすすめです。

利用限度額は組合員であれば最大500万円借りられる

中央ろうきんのカードローン「マイプラン」では、申込者の分類によって借入限度額が変動し、最大500万円借りられます。

融資金額については以下のように定められています。

最高500万円(10万円単位)

ただし、以下の範囲内とします。

(1)団体会員・生協会員以外の方の極度額は最高100万円となります。

(2)極度額300万円超をご利用いただける方は以下の通りになります。

団体会員:「勤続年数5年以上」または「年収500万円以上」 生協会員:「勤続年数5年以上」かつ「年収の50%以内の極度額まで」

出典:中央労働金庫「マイプラン」

団体会員や生協会員であれば、勤続年数や収入に応じて300万円以上の金額を借入可能です。

ただし、申込者本人の雇用形態や審査内容によっては、融資の限度額が異なるケースもあるため注意が必要です。

また、10万円単位で借りることになるため、5万円を借りるという方は別の借入方法を検討する必要があります。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

※当サイトはmaneoマーケット株式会社によって運営・管理されております。

※金融商品やサービスのリスクを十分に理解し、利益だけでなく損失も発生する可能性があることを認識してください。

※当サイト(マネーグロース)は金融商品・サービスに関する情報を提供するもので、専門性や正確性を完全に保証するものではありません。

※当サイトで紹介されている金融商品やサービスの個別サポートや相談には対応できません。

※商品・サービスに関するお問い合わせはmaneoマーケット株式会社ではお答えできません。提供元の企業へ直接お問い合わせをお願いいたします。

※金融商品やサービスを利用する際は、各金融機関の公式ウェブサイトで詳細やリスクを確認し、計画的に利用してください。

※当サイトの利用や閲覧に伴う不利益や損失、広告掲載商品の利用に伴う不利益や損失について、当サイトや関係企業・執筆者は責任を負いかねます。

※当サイトの記事ではアコムなどから委託された成果報酬型広告を掲載して収益を得ておりますが、代理契約や金融商品の直接提供・斡旋・個別相談は行っておらず、競合関係もありません。

※当サイトのコンテンツの無断転載や利用は禁止されており、引用する場合は該当記事のURL掲載が必要です。

※当サイトは金融商品を扱うため、事実検証や最新情報の収集・確認を不定期で行い、内容の変更を行う場合があります。

※詳細は広告掲載についてをご覧ください。広告のない商品・サービスについても、事実に基づいて掲載しています。

※ユーザーの皆様に公正な情報判断をしていただくため、事実に基づく情報を提供し、広告主の利益を優先せず、中立的な立場で情報提供に努めています。

※当サイトは、ユーザーの皆様に有益な情報を提供することを目的としていますが、利用に伴うリスクや責任はご自身で判断し、対処していただくようお願いいたします。

※当サイトに関するお問い合わせに関しては、当サイトのお問い合わせフォームからお願いいたします。