年収の3分の1を超えて借り入れしている方がお金を借りるには、総量規制の対象外の借入先を選ぶ必要があります。

総量規制とは多重債務防止を目的とした「貸金業法」の一つで、原則として貸金業者からの借り入れが最大で年収の3分の1までに制限されます。

そのため、総量規制を超えてお金を借りたい方、総量規制の対象外である「銀行カードローン」や「消費者金融のおまとめローン」を選びましょう。

比較的に審査に通りやすくスピーディーな融資を希望する方は、消費者金融のおまとめローンがおすすめです。

一方、比較的に返済額を抑えたい方は比較的に低金利な銀行カードローンが、利息を節約しながらお金を借りられます。

本記事では、総量規制対象外であるおすすめのおまとめローンを6選、銀行カードローンを8選に絞って紹介しています。

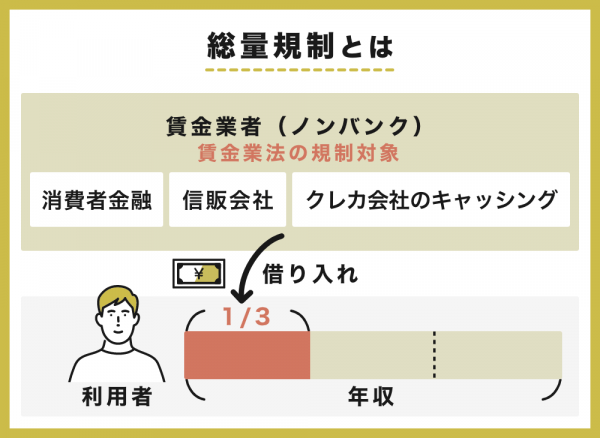

総量規制は貸金業者からの借り入れが対象

総量規制とは個々の借入上限額を年収3分の1以下に制限した貸金業法のルールのことです。総量規制の対象は「貸金業者からの借り入れ」です。

| 総量規制の対象 | ・消費者金融からの借り入れ(カードローン、レディースキャッシング、学生ローンなど) ・クレジットカードのキャッシング |

|---|---|

| 総量規制対象外 | ・奨学金・銀行からの借り入れ ・住宅ローン ・自動車ローン ・おまとめ(借り換え)ローン |

銀行カードローンは貸金業者に分類されないため、貸金業法ではなく銀行法が適用されます。

また、総量規制の「例外貸付け」「除外貸付け」に分類される借り入れは年収の3分の1を超えた借り入れができます。

例外貸付け

例外貸付けは総量規制に関係なく利用することができますが、借入額は総量規制の借入残高に含まれます。そのため、例外貸付け後の借入残高が年収の3分の1を超えてしまうと、総量規制対象のローンから追加で借り入れすることが難しくなります。

特に、借入額が大きくなりやすい例外貸し付けのおまとめローンの場合、上記のような理由から契約後は他社解約が必要とされるケースが多いです。

例外貸付けに該当するのは、主に以下のようなケースです。

①顧客に一方的に有利となる借換え

引用:「総量規制が適用されない場合について」日本貸金業協会

②借入残高を段階的に減少させるための借換え

③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件)

つまり、上記のような例外貸付けに該当する借入であれば、総量規制に関係なくお金を借りることができます。

しかし、例外貸付けでお金を借りることで、総量規制の対象となる借入残高が減るため、消費者金融やクレジットカードのキャッシングで利用できる金額が少なくなります。

条件を満たしたおまとめローンは総量規制の対象外になる

おまとめローンは以下の条件を満たした場合に「顧客に一方的に有利となる借換え」と例外貸付けと見なされ、総量規制の対象外と認められます。

- おまとめ前より金利が低くなること

- おまとめ前より返済額が低くなること

- おまとめ前より条件(担保や保証など)が厳しくならないこと

このように、おまとめローンを総量規制の対象外で利用するには、おまとめ前よりもいい条件で有利に借り換える必要があります。

事業資金は収支計画書や事業計画書の提出で借りられる

個人事業主も収支計画書や事業計画書を提出することで、事業資金を例外貸付けとして借りることができます。

ビジネスローンは例外貸付けの「個人事業者に対する貸付け」としてお金を借りることができます。

夫の同意があれば配偶者貸付で専業主婦がお金を借りられる

専業主婦は本人に収入がない場合、貸金業法により消費者金融のような貸金業者からの借り入れができません。

しかし、配偶者貸付を利用すると、夫の同意があれば専業主婦でもお金を借りられます。

除外貸付け

除外貸付けは、借入額が総量規制の借入残高に含まれないため、総量規制を気にせず追加で借り入れすることができます。例えば、アイフルで年収の3分の1まで借りている場合でも、除外貸付の「住宅ローン」なら追加で借り入れすることができるとういうことです。

除外貸付けの対象となるのは、主に以下のようなケースとなります。

①不動産購入のための貸付け(いわゆる住宅ローン)

引用:「総量規制が適用されない場合について」日本貸金業協会

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け

つかり、上記の除外貸付けに該当する目的で借入を検討している場合は、借入金額の総量規制を考慮せずに借入できる可能性があります。

総量規制対象の年収は定期的な収入が含まれる

総量規制の対象となる「年収」には、以下のような定期的な収入が含まれます。

- 給与

- 年金

- 恩給

- 定期的な不動産の賃貸収入

- 安定的と認められる事業所得

例えば、大金が手に入ったとしても、ギャンブルや宝くじなどで得た一時的な収入は定期的な収入とは認められません。

総量規制対象外で即日に借りられる消費者金融カードローン6選

次に、総量規制対象外で即日に借りられる消費者金融のおすすめのおまとめローンを6社ご紹介します。

| 消費者金融 | 年齢 | 金利 | 借入限度額 | 返済期間 |

|---|---|---|---|---|

アイフル おまとめMAX・かりかえMAX | 満20歳~69歳 | 年利3.0%~17.5% | 1万円〜800万円 | 最長10年 (120回) |

プロミス おまとめローン | 満20歳~65歳 | 年利6.3%~17.8% | 1万円〜300万円 | 最長10年 (120回) |

アコム 借換え専用ローン | 満20歳以上 | 年利7.7%~18.0% | 1万円〜300万円 | 最長12年3ヵ月 (146回) |

SMBCモビット おまとめローン | 満20才~65才 | 年利3.0%~18.0% | 1万円〜800万円 | 最長13年4ヵ月 (160回) |

レイク レイク de おまとめ | 満20歳~70歳 | 年利6.0%~17.5% | 10万円〜500万円 | 最長10年 (120回) |

ORIXMONEY おまとめローン | 満20歳~64歳 | 年利3.0%~17.8% | 50万円〜800万円 | 最長8年 (96回) |

各消費者金融のおまとめローンの特徴を確認していきましょう。

アイフル おまとめMAX・かりかえMAX

アイフルのおまとめMAX・かりかえMAXは、貸金業者・銀行・クレジットカードの借り入れを全部まとめられることが大きな魅力です。

特に、クレジットカードのショッピングリボもまとめられるおまとめローンは数が少ないため、ショッピングリボをおまとめしたい方にはおすすめです。

おまとめできる金額は業界トップクラスの最高800万円で、借入件数・金額が多い方にも利用しやすくなっています。

万が一、おまとめ契約後にお金に困った場合も、アイフルは総量規制の範囲内でキャッシングローンに対応することが可能なので安心です。

また、既にアイフルを利用中の方が利用できる「おまとめMAX」の場合のみ、手続きをすべてWEB完結することができます。

| 金利 | 年利3.0%~17.5% |

|---|---|

| 借入限度額 | 1万円~800万円 |

| 返済期間 | 最長10年(120回) |

| 申込方法 | ・WEB ・電話 |

\最短18分でお金を借りられる!/

プロミス おまとめローン

プロミスのおまとめローンは、安定した収入があれば主婦や学生の方でも利用できるのが魅力です。

プロミスは金融大手のSMBCグループが運営しているため、安心感があるのも良い点です。

おまとめの対象は「貸金業者からの借り入れ」と「クレジットカードのキャッシング」だけで、銀行ローンやショッピングリボには対応していません。

また、プロミスのおまとめローンは「電話」もしくは「自動契約機」からしか受け付けておらず、WEB申込には対応していないので注意が必要です。

| 金利 | 年利6.3%~17.8% |

|---|---|

| 借入限度額 | 1万円〜300万円 |

| 返済期間 | 最長10年(120回) |

| 申込方法 | ・電話 ・自動契約機 |

\最短3分で借入可能!/

アコム 借換え専用ローン(おまとめローン)

アコムの借換え専用ローン(おまとめローン)は、契約後に追加の借り入れができないため、返済に専念することができます。

そのため、アコムの借換え専用ローンは本気で完済を目指したい方に向いています。

おまとめ対象は「貸金業者からの借り入れ」と「クレジットカードのキャッシング」です。

申込方法は「WEB」「電話」「自動契約機」の3つがありますが、既にアコムを利用中の方は電話から申し込みしないといけないので注意しましょう。

| 金利 | 年利7.7%~18.0% |

|---|---|

| 借入限度額 | 1万円~300万円 |

| 返済期間 | 最長12年3ヵ月(146回) |

| 申込方法 | ・WEB ・電話 ・自動契約機 |

\30日間無利息で借り入れ可能!/

SMBCモビット おまとめローン

SMBCモビットのおまとめローンは、既にSMBCモビットに入会している方を対象とした会員限定のサービスです。

返済期間が最長12年3ヵ月(146回)と他社より長く設定されているので、自分のペースで余裕を持って返済できるのが特徴です。

また、SMBCモビットのおまとめローンは、申し込みは電話から行う必要がありますが、手続きはWEB完結できるようになっています。

契約書類の郵送もないため、周囲にバレずにおまとめローンを利用できるので安心です。

| 金利 | 年利3.0%~18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 返済期間 | 最長160回(13年4ヵ月) |

| 申込方法 | 電話 |

レイク レイク de おまとめ

レイクのレイク de おまとめは、他社よりも申込年齢が長く設定されており、満20歳〜70歳まで利用できることが特徴です。

レイク de おまとめも、貸金業者・銀行・クレジットカードからの借り入れを全部まとめることできます。

ただし、レイク de おまとめを利用する場合は、「専用ダイヤルからの申し込み+自動契約機での手続き」が必要です。

受付時間は10時30分〜19時30分(日曜は19時)となっており、審査結果は電話で行われます。

| 金利 | 年利6.0%~17.5% |

|---|---|

| 借入限度額 | 10万円~500万円 |

| 返済期間 | 最長10年(120回) |

| 申込方法 | 電話 |

ORIXMONEY おまとめローン

ORIXMONEYのおまとめローンは、年利3.0%〜17.8%と業界でもトップクラスの金利の低さが魅力です。

ORIXMONEYもアイフルと同様、貸金業者・銀行・クレジットカードからの借り入れをまとめることができ、ショッピングリボにも対応しています。

申し込みから手続きまでWEB完結可能で、公式アプリ「ORIX MONEY」で簡単に返済管理ができるのも嬉しいポイントです。

ただし、RIXMONEYのおまとめローンは、他社よりも返済期間が2〜3年短いため、借入額が多い場合は注意が必要です。

| 金利 | 年利3.0%~17.8% |

|---|---|

| 借入限度額 | 50万円~800万円 |

| 返済期間 | 最長8年(96回) |

| 申込方法 | WEB |

総量規制対象外で借りられるおすすめ銀行カードローン8選

次に、総量規制対象外の銀行カードローンを8社ご紹介します。

| 銀行 | 年齢 | 金利 | 借入限度額 | 口座開設 | 審査時間 | 特徴 |

|---|---|---|---|---|---|---|

みずほ銀行カードローン | 満20歳~満66歳未満 | 年利2.0%~14.0% | 最大800万円 | 必要 | 最短当日 | ・WEB完結 ・「みずほ銀行ATM・イーネットATM」は手数料無料 ・住宅ローンとの併用で金利優遇 |

オリックス銀行カードローン | 満20歳~69歳未満 | 年利1.7%~14.8% | 最大800万円 | 不要 | 非公開 | ・WEB完結 ・「ガン保障特約」を付けられる ・提携ATM手数料無料 |

PayPay銀行カードローン | 満20歳~70歳未満 | 年利1.59%~18.0% | 最大1,000万円 | 必要 | 最短60分 | ・WEB完結 ・現金プレゼント ・初回借入から30日間無利息 |

auじぶん銀行カードローン | 満20~70歳未満 | 年利1.48%~17.5% | 最大800万円 | 不要 | 最短60分 | ・WEB完結 ・au IDがあると最大0.5%金利優遇 ・提携ATM手数料無料 |

イオン銀行カードローン | 満20歳~満65歳未満 | 年3.8%~13.8% | 最大800万円 | 不要 | 非公開 | ・WEB完結 ・毎月1,000円から返済可能 ・「イオン銀行・イーネットATM・ローソンATM」は手数料無料 |

ソニー銀行カードローン | 満20歳~65歳未満 | 年利2.5%~年13.8% | 最大800万円 | 必要 | 最短60分 | ・WEB完結 ・ネット銀行ならではの低金利 ・返済日を選択できる |

ろうきん | 満20歳~満65歳未満 | 年3.875%~年8.475% | 最大500万円 | 必要 | 非公開 | ・WEB完結 ・ATMの引出手数料を即時キャッシュバック(実質手数料0円) |

| JAバンク | 満20歳~満70歳未満 | 年利4.5%~12.0% | 最大500万円 | 必要 | 非公開 | ・農協なので安心感がある ・24時間365日WEBから「事前申込(仮審査)」に対応 |

※ろうきんのカードローンは中央労働金庫の基本情報を表示しています。

※JAバンクのカードローンは東京中央の基本情報を表示しています。

銀行カードローンは総量規制の対象外のため幅広い選択肢があります。より自身に合った銀行カードローンを利用したい方は、人気のカードローンを比較する必要があります。

各銀行カードローンの特徴を詳しく見ていきましょう。

みずほ銀行カードローン

みずほ銀行カードローンは、年利2.0%〜14.0%という業界屈指の低金利が魅力です。

さらに、みずほ銀行で住宅ローンを契約している場合は、年利1.5%〜13.5%へ金利優遇をしてもらうことができます。

また、申し込みや必要書類の提出もすべてWEB完結できるので、来店・郵送不要で契約できるのも良い点です。

全国にある提携コンビニATMの利用も可能で、「みずほ銀行ATM」と「イーネットATM」は手数料無料で使用できます。

ただし、月々の返済はみずほ銀行の口座から自動引落となるため、みずほ銀行に普通預金口座がない場合はローン申込と同時に口座開設も必要です。

| 金利 | 年利2.0%~14.0% ※住宅ローン契約の場合:年1.5%~13.5% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 口座開設 | 必要 |

| 審査時間 | 最短当日 |

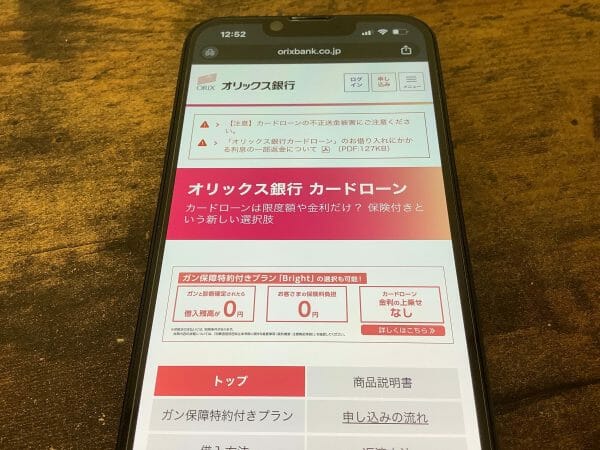

オリックス銀行カードローン

オリックス銀行カードローンは、金利の上乗せや保険料の負担なしで「ガン保障特約」を付けられることが特徴です。

ガン保障特約「Bright」は、死亡・高度障害・ガン診断確定となった場合に、返済不要になるので長期返済にも向いています。

全国100,000台以上(2020年3月末現在)の提携ATMが利用でき、手数料無料で利用できるのも無駄な費用がかかりません。

また、オリックス銀行カードローンは口座不要で、申し込みからすべての手続きをWEB完結できます。

ただし、ローンカードと契約書類が「自宅」へ郵送されるため、郵送物なしにすることができないのが難点です。

| 金利 | 年利1.7%~14.8% |

|---|---|

| 借入限度額 | 最高800万円 |

| 口座開設 | 不要 |

| 審査時間 | 非公開 |

PayPay銀行カードローン

PayPay銀行カードローンは利用限度額が最大1,000万円まで対応できるため、高額のおまとめや借り換えとしても利用できるのが魅力です。

また、新規契約で1,500円、借り入れをすると以下のように最大10,000円の現金プレゼントがあるのも特徴です。

- 10万円以上~50万円未満:500円

- 50万円以上~100万円未満:1,000円

- 100万円以上~150万円未満:5,000円

- 150万円以上~300万円未満:7,000円

- 300万円以上:10,000円

銀行カードローンでは珍しく、初回借り入れから30日まで金利0円になる無利息期間があるのも嬉しいポイントです。

予想限度額と金利を「1秒診断」できるので、審査結果を早く知りたい方にもおすすめできます。

| 金利 | 年利1.59%~18.0% |

|---|---|

| 借入限度額 | 最大1,000万円 |

| 口座開設 | 必要 |

| 審査時間 | 最短60分 |

auじぶん銀行カードローン

auじぶん銀行カードローンはau IDがあると、通常金利より最大年0.5%の金融優遇を受けられることが特徴的です。

- 通常:年利1.48%~17.5%

- au限定割(誰でもコース):年利1.38%~17.4%(年0.1%金利優遇)

- au限定割(借り換えコース):年利0.98%~12.5%(年0.5%金利優遇)

毎月の約定返済方法を口座引落に指定している銀行が多い中、「口座引落」もしくは「提携ATM払い」を選択できるのも嬉しいポイントです。

月々の返済額が1,000円から可能なので、初めての方でも無理なく返済を続けられます。

| 金利 | ・通常:年利1.48%~17.5% ・au限定割(誰でもコース):年利1.38%~17.4% ・au限定割(借り換えコース):年利0.98%~12.5% |

|---|---|

| 借入限度額 | ・通常&au限定割(誰でもコース):10万円~800万円 ・au限定割(借り換えコース):100万円~800万円 |

| 口座開設 | 不要 |

| 審査時間 | 最短60分 |

イオン銀行カードローン

イオン銀行カードローンは最低1,000円から返済が可能なので、毎月の返済の負担を軽くできるところが大きな魅力です。

また、新規申込の際に口座開設を強制されないので、イオン銀行に普通預金口座がない方でも利用しやすくなっています。

さらに、イオン銀行カードローンは利用できるATMの数が多いのも良い点です。

- イオン銀行ATM:約6,450台

- コンビニATM(イーネット):約13,000台

- コンビニATM(ローソンATM):13,509台(2023年3月時点)

- 提携金融機関ATM(みずほ銀行・ゆうちょ銀行・三菱UFJ銀行・ろうきん・信用金庫など)

イオン銀行とコンビニATM(イーネット・ローソンATM)であれば、24時間365日手数料無料で利用できます。

| 金利 | 年3.8%~13.8% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 口座開設 | 不要 |

| 審査時間 | 非公開 |

ソニー銀行カードローン

ソニー銀行カードローンは年利2.5%〜年13.8%というネット銀行ならではの低金利が特徴です。

毎月の返済日も「2、7、12、17、22、27日」から自由に選択できるため、自分のペースに合わせて返済しやすくなっています。

また、パソコンやスマホで申し込み手続きがすべてWEB完結でき、提携ATM7社の利用手数料は月4回まで無料となっている点も魅力的です。

ただし、本人限定受取郵便でローンカードが届くため郵送物なしにすることができないことや、ソニー銀行に口座開設が必要になるのが難点です。

| 金利 | 年利2.5%~年13.8% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 口座開設 | 必要 |

| 審査時間 | 最短60分 |

ろうきん カードローン

ろうきん(労働金庫)のカードローンは、エリアによって申込条件や契約内容が異なります。

| 中央労働金庫 (中央ろうきん) | 茨城・栃木・群馬・埼玉・千葉・東京・神奈川・山梨 |

|---|---|

| 北海道労働金庫 (北海道ろうきん) | 北海道 |

| 東北労働金庫 (東北ろうきん) | 青森、岩手、宮城、秋田、山形、福島 |

| 新潟県労働金庫 (新潟ろうきん) | 新潟 |

| 長野県労働金庫 (長野ろうきん) | 長野 |

| 静岡県労働金庫 (静岡ろうきん) | 静岡 |

| 北陸労働金庫 (北陸ろうきん) | 富山、石川、福井 |

| 東海労働金庫 (東海ろうきん) | 岐阜、愛知、三重 |

| 近畿労働金庫 (近畿ろうきん) | 滋賀、京都、大阪、兵庫、奈良、和歌山 |

| 中国労働金庫 (中国ろうきん) | 鳥取、島根、岡山、広島、山口 |

| 四国労働金庫 (四国ろうきん) | 徳島、香川、愛媛、高知 |

| 九州労働金庫 (九州ろうきん) | 福岡、佐賀、長崎、熊本、大分、宮崎、鹿児島 |

| 沖縄県労働金庫 (沖縄ろうきん) | 沖縄 |

そのため、ろうきんのカードローンを利用する場合は、該当エリアのろうきんの公式サイトで申込条件や契約内容をよく確認しておきましょう。

ろうきんは申込条件に「在籍年数(1年以上)」や「年収制限(前年度税込年収150万円以上)」があるため、他社よりもハードルは高めです。

中央ろうきんの場合は、ATMの引出手数料をろうきんの取引口座へ即時キャッシュバックしてくれるので実質手数料が無料となっています。

| 金利(中央労働金庫の場合) | 年3.875%~年8.475% |

|---|---|

| 借入限度額(中央労働金庫の場合) | 最高500万円 |

| 口座開設(中央労働金庫の場合) | 必要 |

| 審査時間(中央労働金庫の場合) | 非公開 |

JAバンク(農協) カードローン

JAバンクのカードローンは信頼性が高い「農協」が運営していることが大きな魅力です。

JAバンクの審査は「事前申込(仮審査)」と「本審査」の2段階になっており、事前申込は24時間365日来店不要でWEBから申し込めます。

ただし、JAバンクでは一部店舗を除いて本審査はJA店頭で申し込みとなり、WEB完結できない場合もあるので注意が必要です。

また、JAバンク(農協)は全国約8,400の店舗によって、ローンの申込条件や金利などが異なるため、利用予定の店舗ごとに確認が必要となります。

| 金利 | 年利4.5%~12.0% |

|---|---|

| 借入限度額 | 10万円~500万円 |

| 口座開設 | 必要 |

| 審査時間 | 非公開 |

総量規制対象外で借りられる中小消費者金融は最終手段

次に、総量規制対象外で借りられる中小消費者金融のおまとめローンからおすすめ3社をご紹介します。

中小消費者金融のおまとめローンはこれまでご紹介してきた大手消費者金融や、銀行カードローンより金利が高めなので最終手段として検討しましょう。

中央リテール 貸金業法に基づくおまとめローン

中央リテールの貸金業法に基づくおまとめローンは、審査は最短2時間、融資は最短翌日のスピード対応ができるのが魅力です。

一般的に、おまとめローンは融資までに1週間以上かかるケースもあるため、融資を急ぐ場合には中央リテールを検討してみる価値があります。

また、中央リテールでは「貸金業務取扱主任者」の国家資格を持つスタッフが相談に対応してくれるのも安心なポイントです。

ただし、中央リテールでおまとめできるのは貸金業者からの借り入れのみとなるため、借入先によっては返済口を1つにまとめられない可能性もあります。

| 金利 | 年利10.95~13.0% |

|---|---|

| 借入限度額 | 最大500万円 |

| 返済期間 | 最長10年(120回) |

| 申込方法 | ・WEB ・電話 |

ダイレクトワンのお借り換えローン

ダイレクトワンのお借り換えローンは、スルガ銀行グループが運営しているという安心感が魅力の一つとなっています。

ショッピングリボを含めたクレジットカード・消費者金融・銀行からの借り入れを全部まとめられるので、ローンの種類がバラバラな人にも安心です。

ただし、ダイレクトワンのお借り換えローンは25歳以上が対象で、他社に比べて申込年齢が高めに設定されている点には注意しないといけません。

また、ダイレクトワンのお借り換えローンは、契約手続きを「郵送」か「店頭」で行う必要があるためWEB完結はできません。

| 金利 | 金利4.9%~18.0% |

|---|---|

| 借入限度額 | 1万円~300万円 |

| 返済期間 | 最長10年(120回) |

| 申込方法 | ・WEB ・電話 ・店頭 |

フクホーの貸金業法に基づく借換えローン

フクホーの貸金業法に基づく借換えローンは、20歳以上の定期的な収入と返済能力を有する方なら誰でも申し込みができるのが魅力です。

フクホーは過去に債務整理の経験があっても、現在の状況を重視した独自審査で幅広い方に融資をしているので、審査に自信がない方にもおすすめです。

ただし、年利7.3%〜20.0%と大手消費者金融や銀行に比べて金利がかなり高いので、借換えローンは慎重に検討する必要があります。

また、他のおまとめ・借り換えローンに比べ借入限度額が低いため、総借入金額が200万円以下の方しか利用できないことも難点です。

| 金利 | 年利7.3%~20.0% |

|---|---|

| 借入限度額 | 5万円~200万円 |

| 返済期間 | 最長10年(120回) |

| 申込方法 | ・WEB ・電話 ・店頭 |

フリーローンは金利が低めで資金使徒に制限が設けられていない

フリーローンとは、借り入れたお金の使途が自由で低金利な個人向けローンのことです。

利用限度額の範囲内で何度も借り入れができるカードローンと違い、フリーローンは利用限度額を満額で受け取る1回限りの融資が特徴です。

総量規制対象外の借り入れをするなら、このようなフリーローンを利用するのも一つの手段になります。

最後に、総量規制対象外となるフリーローンもご紹介します。

横浜銀行フリーローン

横浜銀行フリーローンは最高限度額が1,000万円までと高いため、おまとめ・借り換えとして利用することも可能です。

審査結果は最短翌日、融資は最短2営業日とスピード対応できる点も魅力となっています。

ただし、横浜銀行フリーローンを利用できるのは、神奈川・東京全域、群馬の前橋市、高崎市、桐生市に勤務・居住している方のみです。

学生の申し込みはできませんが、安定した収入があればパートやアルバイトでも申し込みは可能です。

| 金利 | 年1.9%~14.6% |

|---|---|

| 借入限度額 | 10万円~1,000万円 |

| 返済期間 | 最長10年 |

| 返済日 | 毎月17日・毎月27日 |

千葉銀行 ちばぎんフリーローン

千葉銀行のちばぎんフリーローンは返済期間が最長15年まであり、余裕を持って返済できるところが大きな魅力です。

手続きはすべてWEB完結でき、郵送物もないので、周囲に借り入れのことがばれません。

また、電話受け付けも土日祝日を含み毎日9時〜21時まで対応しているので、WEBから申し込みが出来ない方にも安心です。

ただし、ちばぎんフリーローンは原則として千葉や東京など一部エリアにしか対応していないので、利用できる方が限られているのが難点です。

| 金利 | 年1.7%~年14.8% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 返済期間 | 最長15年 |

| 返済日 | 毎月1日 |

りそなフリーローン

りそなフリーローンは返済日を任意で設定できるところが魅力です。

確実に返済できるように給料日の直後に返済日を設定するなど、自分のペースで着実に返済していくことができます。

ただし、りそなフリーローンは安定した収入があっても学生の方と専業主婦(主夫)の方は利用できません。

また、他社では可能なボーナス時の増額返済も、りそなフリーローンでは利用できないので注意が必要です。

| 金利 | 年利1.7%~14.0% |

|---|---|

| 借入限度額 | 10万円~1,000万円(1万円単位) |

| 返済期間 | 最長10年 |

| 返済日 | 自由に選択可能 |

総量規制対象外のカードローン審査は返済能力を証明する必要がある

総量規制対象外のカードローン審査に通過するためには、申込者の返済能力をしっかり証明する必要があります。

ここでは、カードローン審査でどのようなことに気をつけたらいいのか、審査で重要になるポイントを解説していきます。

総量規制対象外のカードローンでも審査が甘いわけではない

総量規制対象外のカードローンは借入額を年収3分の1に制限する総量規制の基準が適用されないからといって、審査が甘いわけではありません。

むしろ、総量規制対象外のローンは借入金額が多く長期的な返済になりやすいため、それ相応の返済能力がなければ融資を断られてしまいます。

借入金額によっては、総量規制の対象のカードローンより審査のハードルが高くなる可能性もあるので注意しないといけません。

銀行カードローンも希望金額が大きいほど審査が厳しめになる

銀行カードローンは総量規制の対象外ですが、借入希望額が大きくなるほど、申込者に求められる返済能力も高くなるため審査が厳しくなる傾向にあります。

銀行カードローンは過去に過剰融資が社会問題となった背景から、現在は総量規制と同程度の貸し付けを行っています。

金融庁によると今年3月末の消費者金融による融資残高は2兆7千億円で、銀行カードローンは消費者金融の1.5倍の規模に膨らんでいる。このため過剰融資との批判が国会でも取り上げられ、社会的に注目を集めていた。

引用:「3メガ銀、カードローンに自主上限 過剰融資批判受け」日本経済新聞

このため3メガ銀行は、カードローンの融資の上限額を他社からの借り入れを含めて利用者の年収の2分の1や3分の1までとする自主的な”総量規制”を導入。

つまり、銀行カードローンは総量規制が適用されなくても、自主規制として借入上限額を申込者の年収2分1や3分の1と定めており、審査が甘いという事実はありません。

収入証明書を提出すると収入があることが証明できる

総量規制対象外のカードローンの場合も、収入証明書を提出すると返済能力があることが証明できるので審査が有利になる傾向にあります。

一般的に、借入額が50万円までの場合、収入証明書の提出は不要です。

しかし、収入証明書を提出することで申込フォームの年収が真実であることを証明できるので、審査で有利に働く傾向にあります。

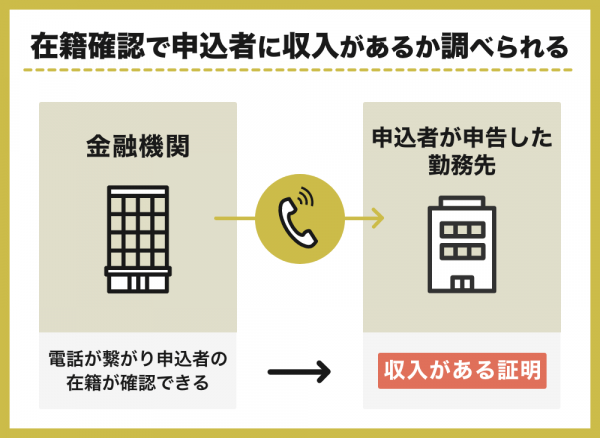

返済能力を調べるために行われる在籍確認には対応しよう

総量規制対象外のカードローンでも返済能力調査は実施されるため、在籍確認には対応する必要があります。

大手消費者金融はWEB申込だと書類で在籍確認を行うケースが増えていますが、銀行カードローンは電話での在籍確認が現在でも主流です。

そのため、銀行カードローンの新規契約をする場合は、勤務先の電話で在籍確認に対応しないといけません。

ただし、事前相談をしておけば電話での在籍確認を書類で代替してもらえる可能性もあるので、電話連絡を避けたい場合は銀行に相談してみましょう。

他社借入の金額は減らしておくと印象が良い

総量規制の対象外となるカードローンでも、他社からの借入件数・金額は審査で重要なポイントになるため、事前に減らしておくと印象が良くなります。

借入金額が年収の3分の1を超えている状態で申し込みを行うと、いかに総量規制の対象外であっても、審査が厳しくなってしまいます。

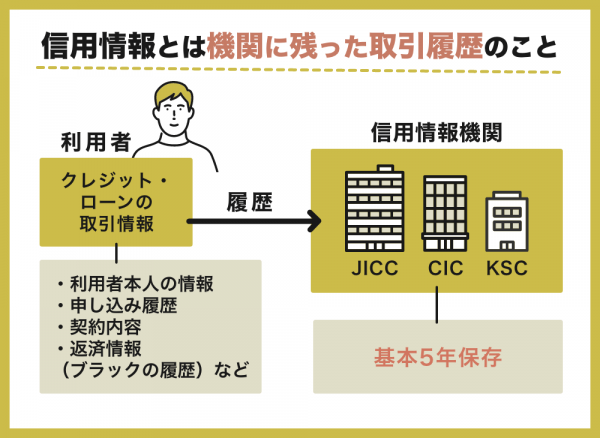

申し込みに虚偽の申告をすると信用情報を確認されてバレる

申し込みの際に他社の借入件数や金額について虚偽の申告をすると、信用情報を確認されたときに嘘がバレるのでやめましょう。

信用情報には、これまでのローン契約内容が登録されているため、他社借入件数や金額をごまかすことができません。

嘘をついたという事実が判明すると、信頼できないと判断されてしまい、カードローンの審査にも通過できなくなってしまうので注意が必要です。

追加で返済できる随時返済を利用すると借入残高を減らせる

もしも経済的な余裕がある場合、総量規制対象外のカードローンに申し込みをする前に、随時返済をして借入残高を減らしておきましょう。

追加返済で借入残高を減らしておけば、新規契約で審査の通過率を高め、利用限度枠を多くもらえる可能性があります。

返済の延滞や遅延をしていると返済能力が低いとみなされる

総量規制対象外のカードローンに申し込む際、返済の延滞や遅延をしていると返済能力が低いとみなされるため注意をしないといけません。

特に、61日以上の長期滞納は重大な金融事故として扱われ、カードローンの審査に大きな影響を及ぼします。

このような場合、いくら申し込みをしても審査には通過できないので、延滞や遅延のマークが消えるまで新規契約は控えましょう。

審査に落ちたときの対策を押さえておくと安心感を持って申し込みやすい

総量規制を超えてお金を借りたい場合、おまとめローン以外にもさまざまな解決策があります。

消費者金融や銀行での新規契約がなかなか通らなくなってしまった方は、以下の方法も検討してみましょう。

クレジットカードのショッピング枠

総量規制を超えてお金を借りたいときには、クレジットカードのショッピング枠を利用するのも一つの手段です。

クレジットカードのキャッシング枠は総量規制の対象ですが、ショッピング枠は総量規制の対象外なので、借入金額を気にする必要はありません。

現金払いが必要なものはカードローン、それ以外はクレジットカードのショッピング枠を利用するなど上手く使い分けましょう。

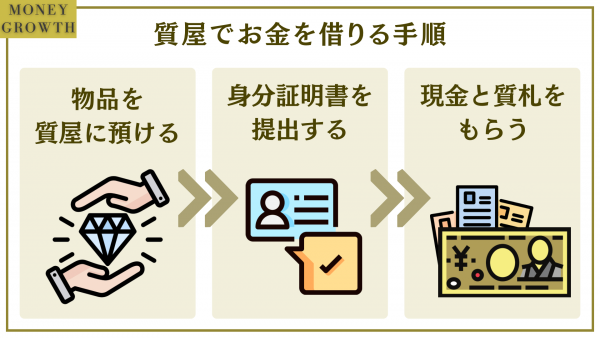

質屋

総量規制を超えて現金を手に入れたい場合は、質屋でお金を借りることも検討しましょう。

質屋は自分の所有物を預けてお金を借りるシステムで、一般的に預けた品物の7割〜8割程度の金額を借りることができます。

特に、高級ブランド品、高級腕時計、貴金属などを預けると、簡単な手続きだけで一気にまとまった金額が手に入るので便利です。

また、質屋は審査なしでお金を借りることができるため、信用情報に問題がある方でも利用することができます。

公的融資制度を利用する

総量規制対象外の借り入れとして、国からお金を借りる公的融資制度を利用する方法もあります。

- 求職者支援資金融資制度(職業訓練受講給付金を受給しても足りない場合の融資)

- 母子父子寡婦福祉資金貸付(20歳未満の子供を扶養+配偶者のいない方への融資)

公的融資制度でも審査は必要になりますが、消費者金融や銀行のように信用情報の照会や勤務先への在籍確認は行われないため安心です。

債務整理

債務整理とは、借金を減額・返済免除したり、支払い期間に猶予をもたせたりすることができる合法的な救済制度です。

「任意整理」や「自己破産」などが代表的で、一般的に司法書士や弁護士に依頼をして手続きを行います。

そして、万が一総量規制対象外であるカードローンの審査に受からない場合は、債務整理を考えるタイミングが来たと考えられます。

総量規制の対象だけではなく、対象外のカードローンも受からないのは既に「返済能力を超えた借り入れをしている証拠」です。

このような場合は、新たな借り入れでその場しのぎをするより、債務整理で借金を根本から解決することを検討しましょう。

貸金業登録されていない違法業者は利用しない

最後に、総量規制対象外の借り入れをしたくても、貸金業登録されていない違法業者は絶対に利用してはいけません。

違法業者を利用すると、法外な金利を請求されたり、滞納すると自宅にまで執拗な取り立てを行うなどトラブルが生じる可能性があるからです。

違法業者かどうかを見極めるポイントは「登録番号」を持っているか確認することです。

法律を遵守して貸し付けを行う大手消費者金融は、財務局または都道府県の登録を受け、それぞれの登録番号を持っています。

しかし、違法業者はこうした許可を受けておらず、無登録で営業しているケースが少なくありません。

無登録業者の中には、偽の登録番号を提示して営業する場合もあるため、不安な場合は金融庁の「登録貸金業者情報検索サービス」でチェックしましょう。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

※当サイトはmaneoマーケット株式会社によって運営・管理されております。

※金融商品やサービスのリスクを十分に理解し、利益だけでなく損失も発生する可能性があることを認識してください。

※当サイト(マネーグロース)は金融商品・サービスに関する情報を提供するもので、専門性や正確性を完全に保証するものではありません。

※当サイトで紹介されている金融商品やサービスの個別サポートや相談には対応できません。

※商品・サービスに関するお問い合わせはmaneoマーケット株式会社ではお答えできません。提供元の企業へ直接お問い合わせをお願いいたします。

※金融商品やサービスを利用する際は、各金融機関の公式ウェブサイトで詳細やリスクを確認し、計画的に利用してください。

※当サイトの利用や閲覧に伴う不利益や損失、広告掲載商品の利用に伴う不利益や損失について、当サイトや関係企業・執筆者は責任を負いかねます。

※当サイトの記事ではアコムなどから委託された成果報酬型広告を掲載して収益を得ておりますが、代理契約や金融商品の直接提供・斡旋・個別相談は行っておらず、競合関係もありません。

※当サイトのコンテンツの無断転載や利用は禁止されており、引用する場合は該当記事のURL掲載が必要です。

※当サイトは金融商品を扱うため、事実検証や最新情報の収集・確認を不定期で行い、内容の変更を行う場合があります。

※詳細は広告掲載についてをご覧ください。広告のない商品・サービスについても、事実に基づいて掲載しています。

※ユーザーの皆様に公正な情報判断をしていただくため、事実に基づく情報を提供し、広告主の利益を優先せず、中立的な立場で情報提供に努めています。

※当サイトは、ユーザーの皆様に有益な情報を提供することを目的としていますが、利用に伴うリスクや責任はご自身で判断し、対処していただくようお願いいたします。

※当サイトに関するお問い合わせに関しては、当サイトのお問い合わせフォームからお願いいたします。