急な事情によって10万円が必要になるといったとき、すぐに用意できないため、借りることを検討する方もいるでしょう。

少額融資を受けたいとは言え、お金を借りることに対しての不安やどんな方法ならすぐに返せるかなど考えると思います。

そこで、10万円を借りる際に使える方法を、審査や融資までの期間などについて比較して紹介します。

本記事を読めば、あなたのニーズに合わせた方法を見つけることもできますよ。

以下の表では、10万円を借りたいときに有効な方法をまとめています。

| おすすめの方法 | 特徴 | 金利 | |

|---|---|---|---|

| 今すぐ借りたい | 大手消費者金融カードローン | ・即日融資に対応 ・30日程度の無利息期間を設けている会社が多い ・本人年収の3分の1以下しか借りられない | 3.0%~18.0% |

| 金利を抑えて借りたい | 銀行カードローン | ・消費者金融より金利が低めの傾向がある ・専業主婦でも旦那に内緒で借りられる | 2.0%〜15.0% |

| 審査なしで借りたい | クレジットカードのキャッシング 生命保険の契約者貸付制度 質屋 | ・審査なしで融資を受けられる ・最短即日融資が可能 | 2.0%〜18.0% |

| スマホから 内緒で借りたい | LINEポケットマネー メルペイスマートマネー au PAY スマートローン | ・原則、郵送物なし ・スマホで簡単に借り入れできる ・申し込み可能な年齢は満20歳以上〜 | 3.0〜%18.0% |

| 国から借りたい (公的融資制度) | 生活福祉資金貸付制度 求職者支援資金融資制度 緊急小口資金 教育一般貸付 生活サポート基金 | ・無利子や低金利で融資を受けられる ・使い道や条件等が細かく決められている | 0%〜12.0% |

今すぐ10万円を借りたい方におすすめの消費者金融カードローン

急な出費で今すぐにお金が必要な状況はありますよね。

そんな時に、最短当日にお金を用意できるおすすめの消費者金融があります。

- 最短即日融資が可能

- 金利がやや高い

→低金利なカードローンを選ぶと利息を抑えることができる

- 無利息期間を利用できれば利息を節約できる

- 総量規制の対象(年収の3分の1以上の融資は受けられない)

- パート・アルバイト・学生(高校生は不可)も対象

- 無職・専業主婦は申し込みできない

→収入がない場合は無職がお金を借りる方法や専業主婦でも利用できるカードローンを検討しましょう

消費者金融カードローンは即日融資に加え、初めて利用の場合30日間利息0円のような特典があります。

ここからは実際に10万円を借りるのに適している、「最短即日融資可能」な大手消費者金融をご紹介します。

アイフルはスピード重視向け最短18分で融資を受けられる

- 全国どこからでも24時間カードローンへの申込ができる

- 審査時間は最短18分で融資まで最短18分

- 優先審査に対応している(申込後に急いでいることを伝える必要があります)

※申込状況によっては希望に添いかねます

今すぐにお金を借りたいという方におすすめなのが、アイフルのカードローンです。

カードローンへの申込みは、WEBやATMなどから24時間365日いつでも行えます。

審査時間や融資までのスピードも早く、最短でその日のうちにお金を借りることが可能です。

どうしても審査を早くしてほしいという方専用のフリーダイヤルが設けられているなど、他の金融会社では見られないような独自のサービスを複数展開しています。

カードが届くまで待ちたくないという方のために、借入方法として「口座振替」や「カードレス」が選べるようになっているのも嬉しいおすすめポイントです。

最短18分審査、最短18分融資は10万円を借りたい場合には最速級になります。

また、アイフルの在籍確認は勤務先への電話連絡が実施されないので、バレずにお金を借りることもできますよ。

| 金利 | 年3.0%〜年18.0% |

|---|---|

| 審査時間 | 最短18分※申込状況によっては希望に添いかねます |

| 融資速度 | 最短18分※申込状況によっては希望に添いかねます |

| 無利息期間 | 30日間 |

| 借入限度額 | 1万円〜800万円 |

| WEB完結 | 可能 |

| カードローンの種類 | 消費者金融系 |

\最短18分でお金を借りられる!/

プロミスは無利息期間が借入日の翌日に適用される

- 借入日の翌日から適用される30日間の無利息サービス

- 審査時間が短く、その日のうちの借入可能

- 運営は大手SMBCグループのSMBCコンシューマーファイナンス

消費者金融カードローンの中でも、特に無利息サービスの融通が利くプロミスもおすすめです。

他のカードローンでは通常「契約日の翌日」から30日間の無利息期間が発生するように設定されています。

しかし、プロミスでは「契約日」ではなく「借入日の翌日」から30日間の無利息期間が発生するようになっているため、利息0円の恩恵を最大限に受けることができるようになっているのです。

融資スピードや審査時間も、他の消費者金融カードローンに劣ることはありません。

また、プロミスの在籍確認は書類提出へ変更することができるので、周りの人に借り入れがバレにくいです。

「すぐに借りるわけではないけれど、無利息サービスはしっかり活用したい!」という方にはおすすめのカードローンです。

| 金利 | 年4.5%〜年17.8% |

|---|---|

| 審査時間 | 最短3分 |

| 融資速度 | 最短3分 |

| 無利息期間 | 30日間 |

| 借入限度額 | 1万円〜500万円 |

| WEB完結 | 可能 |

| カードローンの種類 | 消費者金融系 |

\最短3分で借入可能!/

※18歳や19歳の方は収入証明書が必要かつ契約に至りにくい可能性があります。

アコムは自身の名前を入力せず3秒で事前確認ができる

- 最短20分の即日融資が可能

- 消費者金融カードローンのなかでも抜群の安心感

- はじめて利用する方は30日間無利息で借入可能

アコムは自身の名前を使わずに3秒診断で事前シミュレーションをすることができます。

アコムは大手金融グループである三菱UFJフィナンシャル・グループ(MUFG)の消費者金融会社なので、消費者金融会社に警戒心を抱いている方でも安心感を持って利用できます。

融資スピードが早いカードローンの一つとして認知されており、審査時間は最短で20分、融資までは最短20分しかかかりません。

さらに、初めてアコムを利用する方でなおかつWEB申込の方にのみ、30日間の無利息期間が適用されますので、30日間金利0円の状態で借入れを行うことも可能です。

アコムの在籍確認は原則電話連絡が実施されません。

万一、電話連絡が実施される場合は、申込者の同意を得てから実施されるので安心感を持つことができます。

| 金利 | 年3.0%〜年18.0% |

|---|---|

| 審査時間 | 最短20分※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短20分※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | 30日 |

| 借入限度額 | 1万円〜800万円 |

| WEB完結 | 可能 |

| カードローンの種類 | 消費者金融系 |

\30日間無利息で借り入れ可能!/

SMBCモビットはVポイントが貯まるし使える

- 最短即日融資に対応している

- 消費者金融カードローンのなかでも抜群の安心感

- 返済で貯まるVポイントは返済の充当やお買い物に使える

「money・mobile・bit」の3語を掛け合わせたモビットという名前にふさわしく、最先端技術を活かした新サービスを次々に提供しているSMBCモビットです。

他の金融会社ではありえない10秒という早さで、借入診断の結果を確認することができます。

本審査や契約手続きもスムーズで、申込みから24時間以内の融資も可能です。

また、SMBCモビットでは、Vポイントが返済額の利息分200円につき1ポイント貯まり、返済では「1円=1ポイント」として利用できます。

大手SMBCグループが提供している会社なので、以下の銀行口座を持っていれば、WEB上の手続きのみで契約を完了させることができます。

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- ゆうちょ銀行

また、WEB完結申込をすることで、SMBCモビットの在籍確認は電話連絡をなしにすることもできるので、10万円を借りることを内緒にできます。

| 金利 | 年3.0%〜年18.0% |

|---|---|

| 審査時間 | 最短30分 |

| 融資速度 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合がございます。 |

| 無利息期間 | ー |

| 借入限度額 | 1万円〜800万円 |

| WEB完結 | 可能 |

| カードローンの種類 | 消費者金融系 |

\WEB完結申込で電話連絡・郵送物なし!/

学生が借りるなら学生ローンもおすすめ

- 借入金は原則自由に使える

- アルバイト等で収入があれば申し込み可能

- 即日融資に対応している会社が多い

学生ローンは学生を主な対象とした貸付サービスです。

借入金の使い道は原則自由で、教材費・免許取得費用・旅費など、さまざまな目的に使えます。

学生を専門にしているため、アルバイト等で安定した収入を得ていれば申し込めるのも学生ローンの魅力です。

学生ローンの主な貸付条件については、以下の一覧表を参考にしてください。

| ローン | 貸付上限 | 金利 | 申込条件 |

|---|---|---|---|

| カレッジ(カレッヂ) | 最大50万円 ※18歳、19歳は最大10万円まで | 年15.0%~年17.0% | ・日本国籍の方 ・安定した収入がある方 ・18歳の高卒以上 |

| マルイ | 最大100万円 | 年12.0%~年17.0% | ・高校以上の学校に在学中の方 ・マルイ会員(社会人可) |

| アミーゴ | 最大50万円 | 年14.40%~年16.80% ※学費目的ローンは年15.60%で融資 | ・20歳以上、29歳以下の学生 ・安定収入がある方 ・返済能力がある方 |

| イー・キャンパス | ・学生:最大50万円 ・社会人:最大80万円 | 年14.5%~年16.5% | ・20歳以上 ・安定した収入と返済能力を有する方 |

貸付上限額はサービスによっても異なりますが、相場は50万円程度です。

ただ、学生ローンでの借り入れは総量規制の対象のため、本人年収の3分の1を超える額を借りるのは不可能です。

貸付上限額が50万円だとしても、本人年収が30万円の場合は最大で10万円までしか借り入れできないので注意しましょう。

総量規制が気になる方は他の学生でもお金を借りることができる方法を検討する必要があります。

20歳未満の方に関しては、申し込みはできても貸付限度額を10万円程度に制限しているサービスも多いです。

申し込みの前に、利用したいサービスの貸付条件をよく確認してください。

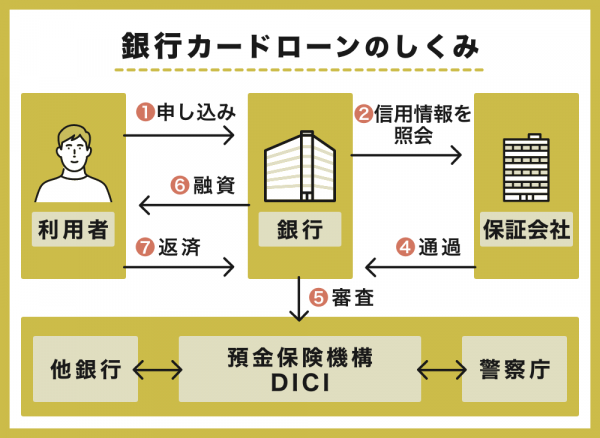

利息を抑えて10万円を借りたい方におすすめの銀行カードローン

お金を借りる場合に一番気にしたいのが金利ですよね。

銀行ならではの金利でお金を借りられるのは、銀行カードローンです。

- 最短翌日以降に融資

- 消費者金融より金利が低い

- 総量規制の対象外(銀行法に則り自主規制ルールを設けている)

- 審査がやや厳しい

- パート・アルバイト・学生(高校生は不可)・専業主婦も対象

- 無職は申し込みできない

お金を借りる際に、できるだけ利息を抑えたい方はおすすめの銀行カードローンを利用しましょう。

しかし、銀行カードローンは借入までに数営業日ほどかかってしまうため、即日融資を受けることができません。

楽天銀行スーパーローンは楽天会員ランクによって審査優遇がある

- ネット証券だからWEB上の手続きに強い

- 楽天会員ランクに応じて審査の優遇がある

※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。

口座開設数トップクラスの楽天銀行スーパーローンは銀行カードローンの中でも特に人気があります。

一番の人気の理由は金利の安さです。

下限金利・上限金利がともに平均よりも安く、少額融資でも高額融資でもお得に借り入れることができます。

契約はすべてネット上で完結でき、必要な書類があっても画像をアップロードできるので、郵送物のやり取りは発生しません。

楽天会員ならランクによって審査が優遇されることもあります。

| 金利 | 年1.9%~年14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | ー |

| 借入限度額 | 10万円〜800万円 |

| WEB完結 | 可能 |

三菱UFJ銀行カードローン バンクイックは最短即日に審査結果がわかる

- メガバンクである三菱UFJ銀行のカードローン

- WEB完結で24時間土日も申込可能

- 口座がなくても利用可能

三菱UFJ銀行カードローンのバンクイックはメガバンクが発行しているカードローンです。

銀行カードローンの中では審査が早いとされており、最短翌日以降に借入することができます。

申し込みはWEB完結でき、24時間土日も可能です。

さらに、三菱UFJ銀行の普通預金口座がなくても、金利や利用金額に影響なく借入が可能です。

口座を持っていた場合には以下のメリットがあります。

- 申込時に入力項目が少ない

- 本人名義の普通預金口座から自動支払いにより返済可能

バンクイックカードを使えば、三菱UFJ銀行ATMや提携コンビニATMから手数料無料でお金を借りることができます。

ATMなら1,000円単位で借入可能です。

| 金利 | 年1.8%~年14.6% |

|---|---|

| 審査時間 | 最短即日 |

| 融資速度 | 翌日以降 |

| 無利息期間 | ー |

| 借入限度額 | 10万円〜500万円 |

| WEB完結 | 可能 |

三井住友銀行カードローンは提携コンビニATMでの利用が何回でも手数料無料

- 三井住友銀行の口座を開設する必要がない

- 提携コンビニATMでの利用は何回でも手数料無料

- 返済日は4つから選ぶことができる

三井住友銀行のカードローンは上限金利が他のカードローンに比べて比較的安いのが特徴です。

最短当日※にお金を借りることができます。

返済方法は以下の3種類から選択できるため、自身に一番合った方法で無理なく返済が可能です。

- 口座振替

- ATMでの返済※

- インターネットバンキングからの返済

返済日も「5日・15日・25日・末日」の4種類から選択できるので、給料日などに合わせて返済しやすくなっています。

三井住友銀行カードローンは他のカードローンと同様に、提携コンビニATMの手数料無料で利用できます。

| 金利 | 年1.5%~年14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短当日 |

| 無利息期間 | ー |

| 借入限度額 | 10万円~800万円 |

| WEB完結 | 可能 |

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合あり

※カードレス選択を選択の場合は、借入・返済共に(SMBCダイレクト)インターネットに利用になるため、ATMは使えません。

みずほ銀行カードローンはキャッシュカードを使ってお金を借りられる

- みずほ銀行のキャッシュカードでそのままカードローンが利用できる

- みずほ銀行ATMとイーネットでは手数料無料

- 銀行カードローンならではの金利

みずほ銀行のキャッシュカードをすでに利用している場合には、みずほ銀行カードローンがおすすめです。

みずほ銀行の普通口座を持っている場合にはキャッシュカードにカードローンの機能が加わります。

持っていない場合にはカードローンと同時に申し込む必要がある点は注意しましょう。

みずほ銀行カードローンは、パソコンやスマホで24時間申し込み可能です。

コンビニATMも利用可能で手数料も無料です。

審査時間は申し込み方法によって変わります。

- インターネット:最短当日

- 店頭:翌々営業日以降

- 郵送:申込書到着後、翌々営業日以降

- 電話:翌々営業日以降

キャッシュカード兼用型を申し込んだ場合には、現在利用しているキャッシュカードが利用できるのでローンカードの郵送はありません。

キャッシュカード専用型を選択した場合には、カード発行まで1~2週間程度かかる点は注意しましょう。

| 金利 | 年2.0%~年14.0% |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短1週間 |

| 無利息期間 | ー |

| 借入限度額 | 10万円〜800万円 |

| WEB完結 | 可能 |

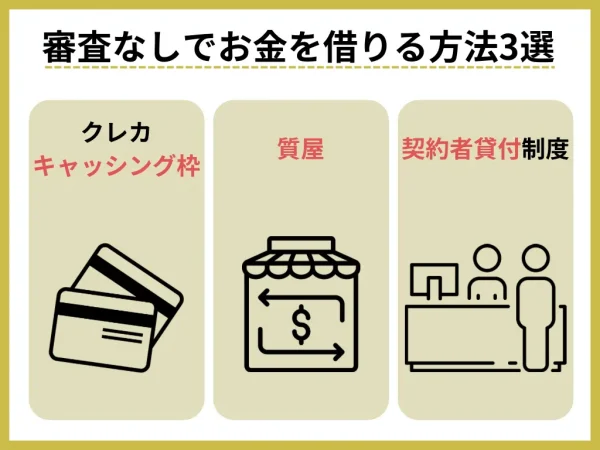

審査なしで10万円を借りたい方におすすめの方法

ここからは10万円を借りる別の方法を具体的に見ていきましょう。

消費者金融カードローンや銀行カードローンを利用したくない場合には、以下の方法を検討しましょう。

- クレジットカードのキャッシング

- 生命保険の契約者貸付

- 質屋

- 家族や友達からお金を借りる

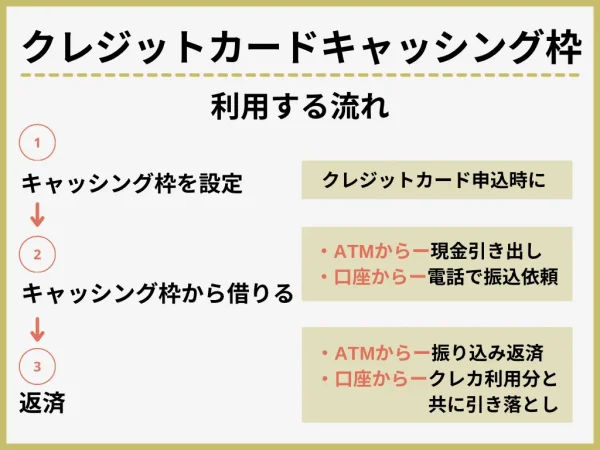

クレジットカードはキャッシング枠が付帯されていれば誰でもすぐに利用できる

すでにクレジットカードを持っている場合には、クレジットカードでお金を借りることできる可能性があります。

クレジットカードには「ショッピング枠」と「キャッシング枠」があり、キャッシング枠内の金額を借り入れできます。

- 最短即日融資が可能

- 利用には申し込みが必要

- 総量規制の対象

- クレカのキャッシング枠があれば誰にも利用可能

ご自身のカードにキャッシング枠が付与されている場合もあるので、利用しているクレカのマイページなどで確認しましょう。

注意点として、キャッシング枠とショッピング枠の上限は合算されます。(ショッピングを利用しすぎているとキャッシングは使えないことも)

さらに、キャッシング枠とショッピング枠の上限金額はそれぞれ設定されており、キャッシング枠は低めに設定されていることがほとんどです。

生命保険の契約者貸付制度は解約せずに即日10万円を借りることもできる

契約者貸付とは契約している生命保険の解約返戻金の一定範囲内で、生命保険でお金を借りることをいいます。

- 解約返戻金がある生命保険を契約している方が対象

- 契約返戻金のおよそ7〜8割が借入上限

- 金利は年2%〜年6%程度

- 審査なし

生命保険の契約者貸付は解約返戻金が戻ってくる保険商品を契約している人が対象です。

借りられる上限は、解約返戻金の約7~8割で金利は2.0%~6.0%程度です。

契約者貸付制度を利用しても保険を解約する必要はなく、自身が積み上げてきたお金から借りるため審査がありません。

また、契約者貸付は学資保険から貸付を受けることもできます。

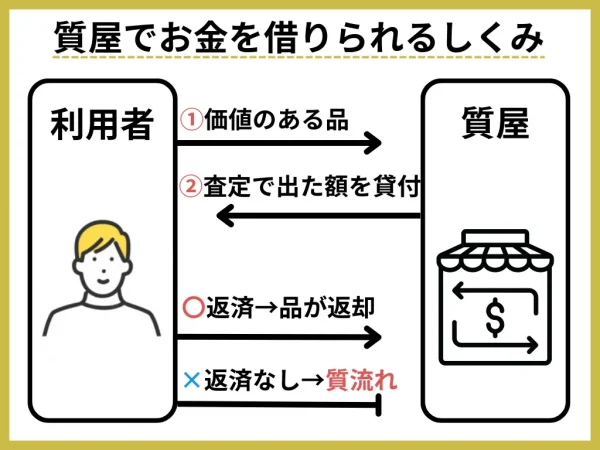

質屋は無職でもすぐに10万円を借りることができる

価値がある品物を持っている方は、質屋でお金を借りることができます。

質屋では単純に買取してもらう方法の他に、「質入れ」があります。

- 最短1時間程度で借入可能

- 質入れ査定額の7〜8割が限度額

- 審査なし

- 無職でも利用可能

- 品物を諦めればお金を返す必要なし

質入れすることで査定され(審査は特になし)、借入限度額は査定額の7〜8割です。

10万円を借りたい場合には、査定額が15万円以上のものを質入れする必要があります。

返済期限に金利を上乗せした額で質入れした品物を返してもらうことができます。

一般的に、質屋では以下のようなものが質入れ可能です。

- ブランドバッグ

- スマホ

- ゲーム機

- パソコン

- 腕時計

- ジュエリー など

金利は質やによって異なりますが、大手大黒屋の金利は「10万円以上100万円未満ご融資の場合」は1.5%です。

例えば、10万円を3ヶ月間 借りた場合では、1ヶ月目の利息は1,500円とかなり低く設定されています。

もしも返済できなくても、質流れとなり品物を諦めればお金を返す必要はなくなります。

家族や友達からお金を借りると貸付条件に融通が効く

審査なしで10万円を借りたいなら、家族や友達からお金を借りるのも有効です。

- 家族や友達に借りるメリット

- 必要書類の準備が不要

- 借入に対して利息がかからない

- 審査期間がないので、最短即日に借りられる

- ある程度の融通が効く

家族や友人から借りるメリットは、さまざまな面である程度の融通が効くことです。

銀行や消費者金融で借りる場合、借入金額に対して利息が発生したり、返済日がきっちりと決められています。

家族や友人なら利息がなく、個人的に返済日の相談が可能なので返済の負担も減らせるでしょう。

ただし、返済が滞った場合は、信用を失う・金銭トラブルに発展する可能性も十分にあります。

特に、親からお金を借りる場合は、お金を借りる理由をしっかりと説明しないと借りることが難しいです。

借りる際は返済期日や返済回数、1回あたりの返済額を取り決めて、絶対に守りましょう。

スマホから誰にもバレずに10万円を借りたい方におすすめのアプリ

スマホアプリ提携ローンは、申込がアプリでできるため、10万円ほどの少額融資に向いています。

LINEポケットマネーはLINEで申し込みが完結するのでバレにくい

- 最大30日間支払利息キャッシュバック

- LINEに登録していれば申し込みOK

- 審査も融資も最短即日

LINEポケットマネーで必要なものはLINEだけで、申し込みから最短即日でLINE Payにお金が入ります。

最大30日間支払利息がキャッシュバックされるキャンペーンを実施しており、気楽に借りることができます。

返済は100円からいつでも返済可能です。

LINE Pay残高や銀行口座から引き落としで、返済日にはLINEで通知してくれます。

メルペイスマートマネーはメルカリの実績で金利が優遇される

- 借入金はメルペイ残高にチャージされる

- メルカリの販売実績に応じた金利を適用

- アプリから振込申請をすれば現金化も可能

メルペイスマートマネーは、フリマアプリの「メルカリ」を通じてお金を借りることができるサービスです。

最大50万円までの融資を、実質年利3.0〜15.0%で受けることができます。

金利は借入額ではなく、メルカリでの販売実績などが考慮される仕組みです。

そのためメルカリの利用実績が多い方ほど、低金利で借りれる可能性が高くなります。

メルペイスマートマネーを利用したい方は、以下の手順でメルカリアプリ上から審査申込をしてください。

支払い用銀行口座に登録した口座が、メルペイスマートマネーの返済用引き落とし口座になります。

申し込みにあたって郵送物の発送や在宅確認は行われないため、家族や職場にバレる心配はありません。

ただし、満20歳未満、71歳以上の方はメルペイスマートマネーに申し込めないので注意しましょう。

メルペイスマートマネーでの借入金は、メルペイ残高にチャージする形で入金されます。

アプリから振込申請をすれば、指定口座への振り込みも可能です。

| 実質年利 | 年3.0%〜年15.0% |

|---|---|

| 審査時間 | 最短翌日(通常1日〜2日) |

| 融資スピード | 最短即日 |

| 無利息期間 | 最大1ヶ月 |

| 最高借入限度額 | 50万円 |

| アプリ完結 | 可能 |

au PAY スマートローンはau IDを持っていれば入力項目が少なく申し込める

- au IDがあれば申し込みOK

- 申し込みから返済までスマホで完結する

- 原則郵送物がないのでお金を借りたことがバレにくい

au PAY スマートローンはau IDを持っている方向けのサービスです。

とはいえ、スマホがauではない人でも申し込みがOKになりました。

すべてスマホで完結するため、ATMに行くことなくスマホからau PAY 残高にチャージ可能です。

au IDと連携している方は、申し込みの入力項目が少なく、原則本人確認書類が不要です。

原則郵送物がなく周りにバレずにお金を借りることもできます。

auユーザには使いやすいカードローンで、利用額200円(税込)ごとに1Pontaポイントが貯まります。

公的融資制度を利用すると国から10万円を借りられる

病気で働けない方や、低所得が理由で銀行の融資を断られた方は、国からお金を借りる公的融資制度を利用するのがおすすめです。

公的融資制度とは国や地方自治体が個人・法人に対して貸し付けを行うことで、比較的低金利で融資を受けられます。

借り入れの目的に応じて、さまざまな制度が用意されているので、自身に合うものを見つけて申請しましょう。

主な公的融資制度の一例は、以下の表を参考にしてください。

| 制度 | 利用目的 |

|---|---|

| 生活福祉資金貸付制度 | 生活費や教育費用、福祉向上のための費用など |

| 求職者支援資金融資制度 | 職業訓練を受けながら生活を維持するための費用 |

| 生活サポート基金 | 生活再建を目的とした費用 |

| 緊急小口資金 | 緊急かつ一時的な生活維持費用(10万円以内) |

| 教育一般貸付 | 保護者が子供の教育資金を支払うための費用 |

生活福祉資金貸付制度は低所得者や無職が生活を立て直すために利用できる

生活福祉資金貸付制度は、都道府県社会福祉協議会が実施主体の貸付制度です。

基本的に無利子や超低金利での借り入れができるため、生活の立て直しをしたい方に向いています。

生活福祉資金貸付制度の審査対象は、以下に当てはまる世帯です。

- 市町村民税非課税程度の低所得世帯

- 65歳以上の高齢者が属する世帯

- 障害者の属する世帯

原則として連帯保証人が必要ですが、連帯保証人がいなくても申し込みは可能です。

生活福祉資金貸付制度の種類は、大きく分けて4つあります。

制度ごとに資金の用途や貸付条件等が異なるので、以下の表を参考にしながら自分の状況に合うものを探してください。

| 制度名 | 融資限度額 | 利子 | 主な内容 |

|---|---|---|---|

| 総合支援金 | 最大60万円以内 | ・連帯保証人あり:無利子 ・連帯保証人なし:年1.5% | ・生活再建のために必要な当面の生活費用 ・賃貸契約時に発生する費用の支払い ・公共料金等の立て替え費用 ・就職や転職に向けた技能習得費用 ・債務整理に必要な資金 など |

| 福祉資金 | 最大580万円以内 | 無利子〜年1.5% | ・住宅福祉の向上に必要な費用 ・介護サービスや障害者サービスを利用するための経費 ・就職や技能習得等で必要な経費 ・10万円以内の一時的な生計維持費 など |

| 教育支援資金 | ・月額最大65,000円 ・最大50万円 | 無利子 | ・高校や大学、専門学校の就学に必要な経費 ・高校や大学、専門学校の入学資金 |

| 不動産担保型生活支援資金 | ・土地や建物評価額の70%程度(集合住宅の場合は50%) ・月30万円以内・生活扶助額の1.5倍以内 | 年3%または長期プライムレートのどちらか低い利率を適用 | ・住宅を担保にした生活資金の貸し付け ・低所得や生活保護が必要なの高齢者世帯の生活資金 |

いずれの制度を利用する場合も、基本は県内の市区町村社会福祉協議会が窓口です。

ただし就職の内定がない状態で「総合支援金」や福祉資金に属する「緊急小口資金」を借りたい場合は、まず自立相談支援事業に相談してください。

「総合支援金」と「緊急小口資金」はどちらも生活資金として使えます。

どちらに申し込むかは、生活困難が一時的かつ緊急的なものかどうかで判断しましょう。

- 「緊急小口資金」は一時的に10万円以内の支援が必要になった際に申し込める制度で継続的な支援はなし

- 「総合支援金」は原則3ヶ月を目安に、継続的な支援が受けられる

失業等で継続的な支援が必要な方は、「総合支援金」への申し込みが適しています。

また「不動産担保型生活支援金」は住宅を担保にして生活資金を受け取りながら、最期まで自宅に住み続けられる制度です。

ただし、契約者の死亡後は担保になった不動産は売却され、貸付金の返済に充てられます。

法定相続人がいる場合は、不要なトラブルを防ぐためにも事前に全員の承諾を得ておくと安心です。

求職者支援資金融資制度は失業中の生活費のために利用できる

「求職者支援資金融資制度」とは、求職者支援訓練で月10万円の給付金を受けながら職業訓練を行う方への貸付制度です。

求職者支援訓練の給付金だけでは生活が成り立たない場合、求職者支援資金融資制度を使うと月額最大10万円のお金を追加で借りることができます。

ただし、求職者支援資金融資制度は給付ではなく貸し付けなので、返済義務が発生する点に注意しましょう。

求職者支援資金融資制度の審査に通るには、以下2つの条件を両方満たす必要があります。

- 職業訓練受講給付金の支給決定を受けた方

- ハローワークで、求職者支援資金融資要件確認書の交付を受けた方

また、求職者支援資金融資制度での貸付可能額は、配偶者などの有無によって異なります。

条件ごとの貸付額は以下の通りです。

| 条件 | 貸付上限 |

|---|---|

| 配偶者、子または父母のいずれかがいる方 (同居または別居で同一生計) | 月額10万円 |

| その他(単身者など) | 月額5万円 |

貸し付けは、職業訓練の受講期間中のみです。

同一の訓練の受講予定訓練月数が12ヶ月を超える場合、最初の12ヶ月が経過する前に手続きをすると最大24ヶ月まで延長できます。

融資金は労働金庫(ろうきん)の口座に振り込まれるので、手続きの際は口座開設も行っておきましょう。

途中で訓練を辞めた場合は1ヶ月以内にハローワークへの届け出と、労働金庫での契約変更手続きが必要です。

手続きを怠ると、債務残高の全額一括返済を求められるので注意しましょう。

| 貸付上限 | 月額10万円×受講予定訓練月数(最大12)※最大24ヶ月まで延長可能 |

|---|---|

| 金利 | 年3.0% |

| 担保 | × |

| 保証人 | × |

生活サポート基金は債務整理後や返済を延滞遅延していても申し込める

生活サポート基金とは、一般社団法人が行っている非営利の支援事業です。

主な事業内容は生活困窮者の生活再建に向けた支援で、お悩み相談のほか「生活再生ローン」という貸付事業も行っています。

消費者金融からの債務を整理するための資金を貸付けします。

諸事情により税金、公共料金、家賃などの滞納した場合に整理するための資金を貸付けします。

個人信用情報などにより金融機関などから借り入れできない場合の生活資金を貸付けします。

債務整理後、生活再建をはたせるように自立支援のための資金を貸付けします。

一時的な生活資金を貸付けします。

不動産の競売や給与の差し押さえをされている場合も、生活の再建が見込めるときは、

再建のための資金を貸付します。

※事業性資金は除きます。

※貸付には審査があります。

出典:生活サポート基金

生活サポート基金でお金を借りる「生活再生ローン」には貸付上限がないため、審査で必要と判断されれば希望額の借り入れが可能です。

10万円を借りたい場合は、生活再建の意志や理由の正当性がしっかり説明できるよう準備しておきましょう。

- 東京都・神奈川県・埼玉県・千葉県に住所のある方

- 貸し付けによって生活再建が見込める方

- 返済可能な家計見通しが確認できる方

- 生活再建をしようとする意志がある方

- 原則、仕事をしている方

- 永住権のある外国籍の方

生活再生ローンによる貸し付けは、貸金業法の適用の範囲内で行われます。

貸金業法では本人年収の3分の1以下までしか融資をしてはいけないという決まりがあるので、原則、無職の方は対象外です。

つまり、生活再生ローンで10万円を借りたい場合は、最低でも年収30万円は必要ということになります。

ただし、収入のある家族の方などへの貸し付けを検討してもらえる可能性はあるので、困っている方は一度相談してみましょう。

生活サポート基金は貸し付け以外にも、家計管理のアドバイスや債務整理の相談などの悩み相談にも乗っています。

公的支援の紹介も受けられるので、自分の状況に合う公的支援を知りたい方にもおすすめです。

| 貸付限度額 | 無し(ただし収入の3分の1以下まで) |

|---|---|

| 金利 | 年12.5%以内 |

| 連帯保証人 | 原則1名以上 |

教育一般貸付は学校生活に必要であれば幅広く使うことができる

教育一般貸付は、国の教育ローンとも呼ばれている貸付制度です。

貸し付けは保護者向けで、子供ひとりにつき原則350万円まで借り入れできます。

ただし、自宅外通学や海外留学、大学院等の費用に使う場合は子供ひとりにつき450万円まで利用可能です。

- 融資対象の学校に入学・在学する子供がいる保護者

- 世帯年収が教育一般貸付の定める所得制限額以下の家庭

教育一般資金で借りたお金は、学校生活を行う上で必要な入学金・定期代・アパート代など幅広い教育資金に使えます。

また、貸付条件の所得制限額は、扶養している子供の人数によって変わる仕組みです。

詳しい内容を以下の表にまとめたので、参考にしてください。

| 扶養している子供の数 | 世帯年収(所得)の上限額 |

|---|---|

| 1人 | 790万円(600万円)※条件に応じて990万円(790万円)への緩和あり |

| 2人 | 890万円(690万円)※条件に応じて990万円(790万円)への緩和あり |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

世帯年収は、世帯主と配偶者等の収入(所得)を合算した金額です。

扶養している子供の数が2人以内で、以下の条件のうちいずれか1つでも当てはまる方は上限額が990万円(790万円)まで緩和されます。

- 勤続(営業)年数が3年未満

- 居住年数が1年未満

- 世帯のいずれかの方が自宅外通学(予定)者

- 借入申込人またはその配偶者が単身赴任

- 海外留学資金として利用する場合

- 借入申込人の年収(所得)に占める借入金返済の負担率が30%超

- 親族等に要介護(要支援)認定者がいて、その介護に関する費用を負担している

- 大規模な災害により被災した方

- 新型コロナウイルス感染症の影響を受けて世帯の収入または所得が減少した方

教育一般貸付の融資対象になる学校は、中学卒業以上の教育施設です。

また、修業年限についても国内の学校は6ヵ月以上、外国の学校は3ヶ月以上と定められています。

研究生や聴講生、公務員として通う学校、企業内教育訓練施設などは教育一般貸付の対象外なので注意しましょう。

10万円借りるときの注意点

10万円を消費者金融カードローン、または銀行カードローンで借りる時に注意すべきポイントを解説します。

- 信用情報に問題があると審査に通らない

- 借入総額は年収の3分の1までが基準となる

- 無職にはカードローン審査が厳しくなる

- 他社借入件数が多いと審査に通りにくい

- 他社借入で遅延延滞していると審査に通らない

- SNSや掲示板の個人間融資はトラブルに巻き込まれる

- ヤミ金を利用すると違法な金利で貸し付けが行われる

- 利息のことまで考えて計画的に借り入れをする

- 貸付条件や無利息期間を確認してから申し込む

注意点をしっかりと押さえて、安全かつスムーズに借入しましょう。

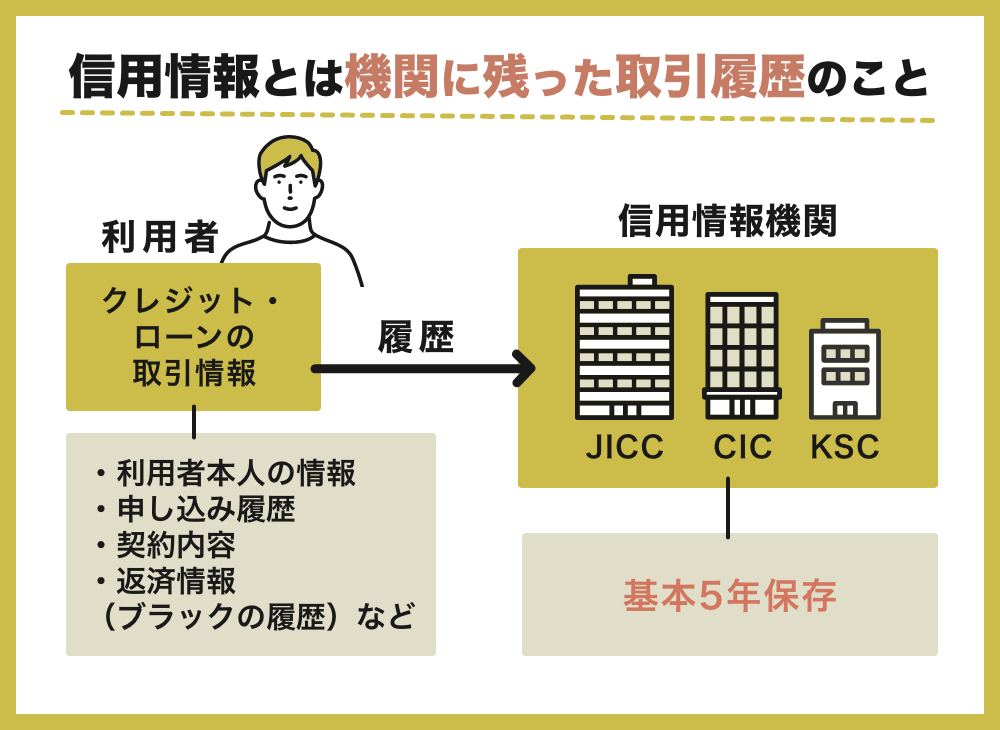

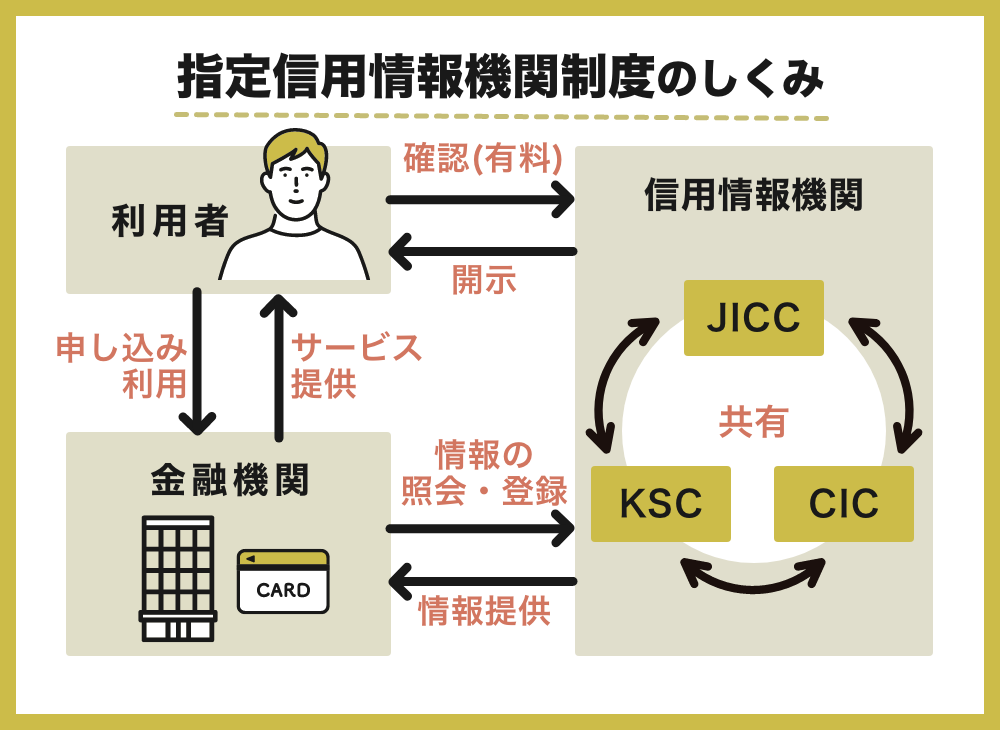

信用情報に問題があると審査に通らない

「ブラック」と呼ばれる状態の方は審査に通りません。

他の金融機関で借りたお金の返済状況等は、信用情報機関に全て記録されます。

1度でも長期の延滞(61日以上または3ヵ月以上)の延滞を起こしてしまうと、最長で5年間は信用情報に記録が残ります。

ブラックになる条件には、債務整理や多重申込や携帯電話料金の未払いも含まれます。

自分がブラックかどうかは信用情報開示制度を利用して以下に問い合わせするしかありません。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

開示請求には500〜1,000円の利用手数料がかかる点は注意しましょう。

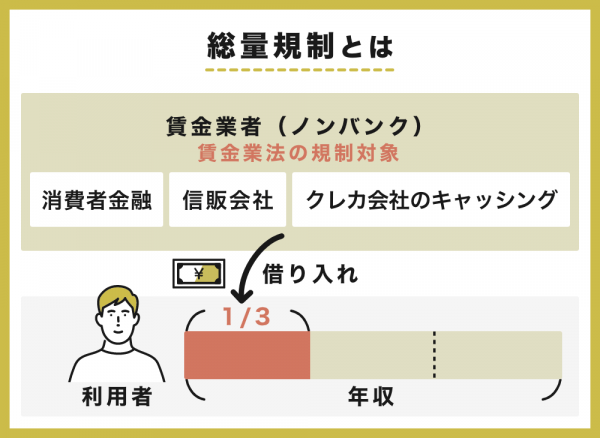

借入総額は年収の3分の1までが基準となる

消費者金融などの貸金業者が提供している貸し付けは、原則「総量規制」の対象です。

総量規制は貸金業法のひとつで、すべての貸金業者からの借り入れ合計を年収の3分の1以下までに制限しています。

世帯年収ではなく、契約者の本人年収が基準なので専業主婦などの無職の方は借り入れができません。

例えば、年収300万円の方が他社から30万円借り入れている状態で新規借入できる金額は、70万円までです。

つまり、貸金業者から10万円を借りたい場合、最低でも年収30万円以上がないと申し込みできないので注意しましょう。

無職にはカードローン審査が厳しくなる

結論から言うと、無職の方は貸倒れリスクを避けるためにカードローン審査が厳しくなる傾向があります。

基本的にカードローンの申し込みには「安定した収入があること」が必須で、無職の場合は申し込めない商品も多いです。

貸金業法における収入の定義は、以下のように定められています。

(1)給与

(2)年金

(3)恩給

(4)定期的に受領する不動産の賃貸収入(事業として行う場合を除く)

(5)年間の事業所得(過去の事業所得の状況に照らして安定的と認められるものに限る)

【注】 上記以外の収入(例えば、宝くじや競馬などによる一時的な収入)は、貸金業法上、年収には含まれません。

出典:日本貸金業協会

ギャンブルや投資、仕送り、失業保険の給付金、生活保護は収入には含まれないので注意しましょう。

定職に就いていなくても、アルバイトやパート等で定期的な収入を得ている方なら審査に通る可能性は十分あります。

また、収入のある配偶者がいる場合は、銀行カードローンによっては専業主婦でも借り入れが可能です。

ただし、借入上限は最大でも50万円程度で、それ以上の金額を借りるのは難しいでしょう。

他社借入件数が多いと審査に通りにくい

借入申込の審査では、申し込み者の「信用情報」が参照されます。

「信用情報」には他社借入の有無や借入額、返済状況などがすべて記録されています。

他社借入件数が多いと返済が滞るリスクが高いと判断され、新規申込審査に落とされる確率が高いです。

融資審査において信用情報を確認しない会社はないため、嘘をついても必ずバレますし、その際は信用も大きく損ないます。

他社借入がある場合は、隠そうとせず正直に伝えることが大切です。

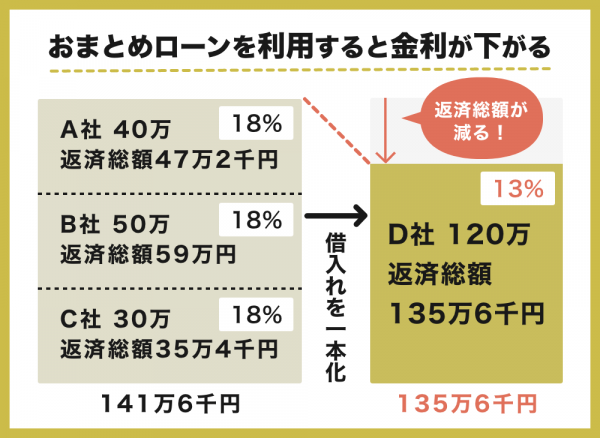

2社以上から借り入れをしている場合は「おまとめローン」の利用を検討しましょう。

- 借入先を一本化できる

- 返済回数が月1になるので、うっかり防止に繋がる

- 適用金利が下がる可能性が高く、総返済額が抑えられる

基本的に、貸金業者が提供しているローンは総量規制の対象です。

貸金業者からの借入金の合計は、本人年収の3分の1を超えることができません。

しかし、おまとめローンは総量規制の対象外なので、条件次第では年収の3分の1以上の借り入れが可能になります。

基本的に金利は借入額に応じて低くなるため、ローンを一本化することでより低金利で借換えできる可能性が高いです。

金利が下がれば総返済額も減り、家計への負担軽減・返済期間の短縮にも繋がります。

貸倒れのリスクが低いと判断されれば、審査に通過できる可能性も上がるので「おまとめローン」の利用を検討してみてください。

他社借入で遅延延滞していると審査に通らない

現在、別のカードローンで借入遅延中は審査に通りません。

返済能力に問題がある状態と判断されるため、いち早く完済してクリーンな状態にしておきましょう。

SNSや掲示板の個人間融資はトラブルに巻き込まれる

SNSや掲示板を使った個人間融資は、トラブルに巻き込まれる可能性があります。

個人間融資の中には個人を装ったヤミ金融業者がいるケースもあり、いくら返済しても返済額が減らないというトラブルも絶えません。

個人間融資の中には、金銭的に困窮し、切羽詰まっている相手を狙う詐欺も多いです。

住所や氏名などの個人情報を教えてしまい、情報を悪用される被害も出ています。

SNSや掲示板を利用した個人間融資はトラブルの元なので、利用しないようにしましょう。

ヤミ金を利用すると違法な金利で貸し付けが行われる

ヤミ金でお金を借りると、法外な高金利で貸し付けされてしまう危険があります。

一般的に、貸付金利は「利息制限法」で最大15〜20%までと定められており、上限を超えた利息分には返済義務が発生しません。

上限金利は借入額が多いほど低くなる決まりで、100万円以上借りた場合は15%が上限です。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円以上〜100万円未満 | 18% |

| 100万円以上 | 15% |

例えば、10万円借りる場合、上限金利は18%までです。

また、利息制限法では、借り入れ時に発生する手数料なども「みなし利息」として利息の一部だとみなされます。

- 契約書作成にかかる事務手数料

- 商工ローンの謝礼金

- 不動産などの調査料

- 手形割引料 など

貸付側は、みなし利息を含めて上限金利以下に抑える必要があります。

上限金利を超えた場合の利息については、以下の通り返済義務がなく、無効扱いです。

金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

出典:利息制限法第1条

ヤミ金は違法な高利貸しに加え、取り立ても手段を問わないことから、たびたび問題になっています。

自身の生活を守るためにも、ヤミ金での借り入れは避けてください。

利息のことまで考えて計画的に借り入れをする

カードローンを利用する際には利息をしっかりと把握する必要があります。

返す時には利息を上乗せした金額を返す必要があります。

消費者金融や銀行では利息を「◯%〜◯%」と幅を持たせていますが、10万円を借りる場合には必ず大きい方の数字の利息がかかります。(上限金利)

貸付条件や無利息期間を確認してから申し込む

10万円を借りたい場合であっても、金利や融資までの時間などの貸付条件や無利息期間を確認しましょう。

金利が気になる方はカードローンの上限金利(%が最も高い数字)に注目する必要があります。

これは少額融資では上限金利に近い金利が適用されるからです。

すぐにお金が欲しい方は融資速度が早い借入方法を選びましょう。

また、利息がかからずに借りるには、消費者金融が実施している「無利息キャンペーン」を利用するのも手です。

無利息期間は30日に設定されていることが多いため、1ヶ月以内で返すことで利息をなくすことができます。

- 金利を抑えて借り入れしたい方

- 今すぐに10万円を用意したい方

- 無利息期間キャンペーンを利用して借り入れしたい方

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

※当サイトはmaneoマーケット株式会社によって運営・管理されております。

※金融商品やサービスのリスクを十分に理解し、利益だけでなく損失も発生する可能性があることを認識してください。

※当サイト(マネーグロース)は金融商品・サービスに関する情報を提供するもので、専門性や正確性を完全に保証するものではありません。

※当サイトで紹介されている金融商品やサービスの個別サポートや相談には対応できません。

※商品・サービスに関するお問い合わせはmaneoマーケット株式会社ではお答えできません。提供元の企業へ直接お問い合わせをお願いいたします。

※金融商品やサービスを利用する際は、各金融機関の公式ウェブサイトで詳細やリスクを確認し、計画的に利用してください。

※当サイトの利用や閲覧に伴う不利益や損失、広告掲載商品の利用に伴う不利益や損失について、当サイトや関係企業・執筆者は責任を負いかねます。

※当サイトの記事ではアコムなどから委託された成果報酬型広告を掲載して収益を得ておりますが、代理契約や金融商品の直接提供・斡旋・個別相談は行っておらず、競合関係もありません。

※当サイトのコンテンツの無断転載や利用は禁止されており、引用する場合は該当記事のURL掲載が必要です。

※当サイトは金融商品を扱うため、事実検証や最新情報の収集・確認を不定期で行い、内容の変更を行う場合があります。

※詳細は広告掲載についてをご覧ください。広告のない商品・サービスについても、事実に基づいて掲載しています。

※ユーザーの皆様に公正な情報判断をしていただくため、事実に基づく情報を提供し、広告主の利益を優先せず、中立的な立場で情報提供に努めています。

※当サイトは、ユーザーの皆様に有益な情報を提供することを目的としていますが、利用に伴うリスクや責任はご自身で判断し、対処していただくようお願いいたします。

※当サイトに関するお問い合わせに関しては、当サイトのお問い合わせフォームからお願いいたします。